Investeringsforvaltningsselskapet VanEck kunngjorde planer om å avvikle sin Ethereum futures ETF etter en grundig evaluering. Styret i VanEck ETF Trust fattet beslutningen på torsdag.

ETF-er basert på Ethereum har konsekvent underprestert sammenlignet med deres Bitcoin (BTC) motparter.

VanEck avvikler Ethereum Futures ETF

VanEck vil avvikle sin Ethereum Strategy ETF, som handles på Chicago Board Options Exchange (Cboe) under ticker-symbolet EFUT, etter en grundig evaluering. Selskapet vurderte faktorer som ytelse, likviditet, forvaltningskapital (AUM) og investorinteresse før de bestemte seg for å likvidere fondet.

VanEck har oppfordret EFUT-aksjonærer til å selge sine aksjer på Cboe før markedet stenger den 16. september. Etter denne datoen vil EFUT ikke lenger være oppført på børsen. Fondet vil bli fullstendig likvidert den 23. september, og provenyet vil bli distribuert til aksjonærene.

“Kom ikke til å bli veldig vellykket med tanke på hvordan ETH ETF-ene har gjort det,” sa en bruker på X her.

Les mer: Hvordan investere i Ethereum ETF-er?

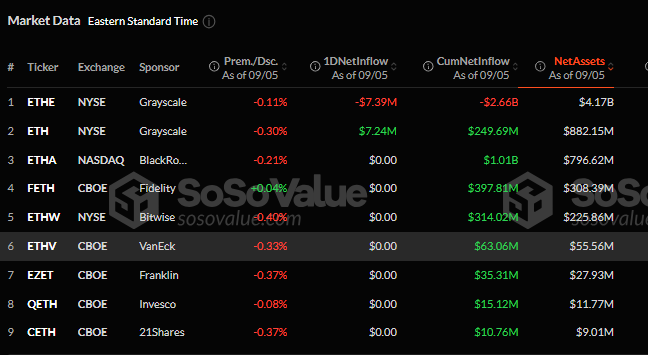

Spot Ethereum ETF-er har slitt siden lanseringen, med dårlig ytelse på tvers av hele linjen. Data fra Farside Investors viser at VanEcks spot ETH ETF, ETHV, som har en avgift på 0,20 %, har registrert innganger bare to av de siste 13 handelsdagene. Denne underprestasjonen er ikke begrenset til VanEck; mange utstedere står overfor lignende eller verre resultater, inkludert Grayscales ETHE.

BeInCrypto fremhevet at Ethereum spot ETF-er har vist elendige resultater, med bare én uke med innganger registrert over 30 handelsdager per 22. august. Ifølge SoSoValue har bare BlackRocks ETHA ETF overgått $ 1 milliard merket i kumulative nettoinnganger, etterfulgt av Fidelity med $ 397 millioner.

BlackRocks ETHA ETF, som har overgått sine konkurrenter, har til og med utvidet til Brasil, handlet under ETHA39 tickeren gjennom brasilianske innskuddskvitteringer (BDRs) på B3-børsen. Imidlertid, per 5. september, forblir de kumulative totale nettoinngangene for Ethereum ETF-er negative på $ -562 millioner, ifølge SoSoValue.

Les mer: Ethereum ETF forklart: Hva det er og hvordan det fungerer

I motsetning har spot Bitcoin ETF-er klart seg betydelig bedre, med en kumulativ total nettoinngang på $ 17,06 milliarder. Siden introduksjonen på Wall Street i januar, har det finansielle instrumentet også bidratt til økt kryptoadopteringsgrad i Australia.

“Bitcoin ETF-er vil sannsynligvis øke kryptoadopteringsgraden både blant institusjonelle og private investorer i Australia. Institusjonelle investorer får allerede økende tilgang til krypto gjennom partnerskap mellom børser og tradisjonelle forvaltningsselskaper og banker. Med lanseringen av Bitcoin ETF-er forventes det at flere private brukere vil legge kryptovalutaer til sine investeringsporteføljer. Private investorer søker en regulert, problemfri måte å investere i Bitcoin på uten å måtte håndtere kompleksiteten ved å administrere private nøkler eller navigere i kryptolommebøker. Enkel tilgang forventes å drive ytterligere adopsjon blant private investorer, noe som bidrar til mainstream aksept av kryptovalutaer i Australia,” fortalte Bitgets COO Vugar Usi Zade BeInCrypto, og siterte Bloomberg Intelligence Senior ETF Analyst Rebecca Sin.

VanEck svarte ikke på BeInCryptos forespørsel om kommentar. Selskapet humoristisk bemerket at godkjenningen av deres spot Ethereum ETP spilte en rolle i deres beslutning.

Disclaimer

Alle informatie op onze website wordt te goeder trouw en uitsluitend voor algemene informatiedoeleinden gepubliceerd. Elke actie die de lezer onderneemt op basis van de informatie op onze website is strikt op eigen risico.