I følge Verdensbanken er 1,4 milliarder voksne over hele verden uten banktilgang. Det globale finanssystemet, til tross for sin utrolig omfattende infrastruktur, klarer ikke å betjene verdens befolkning rettferdig på mange områder.

For mange er det glitrende løftet om økonomisk frihet ikke bare et spørsmål om å overleve i rotteracet, men også en historie om inflasjon og dokumentasjon.

Bitcoin-støttet kreditt: En livline for de uten bank globalt

Millioner av mennesker forblir underbanket eller helt uten banktilgang på grunn av strenge kredittkrav, høye gebyrer og begrenset tilgjengelighet. Fra palestinske flyktninger uten bevis på statsborgerskap, enslige kvinner uten arbeidskontrakt i Egypt, eller de utallige menneskene som står overfor ekstreme inflasjonsrater på over 120 % i Argentina.

Under finanskrisen i 2008 mistet utallige individer i USA sine hjem på grunn av rovutlånspraksis, noe som viste systemets iboende sårbarheter. Selv i dag tærer høy inflasjon på sparepengene i fiat-valutaer, og etterlater forbrukerne med færre alternativer for å bevare sin formue.

I mellomtiden står små bedrifter over hele verden overfor avslag fra banker på grunn av strenge kredittverdighetstandarder. Man kan til og med hevde at penger kanskje er det mest voldelige politiske verktøyet i makthavernes våpenarsenal.

Denne mangelen på tilgjengelighet og rettferdighet avslører behovet for alternative finansielle systemer. Bitcoin-støttet kreditt tilbyr en levedyktig løsning, som overvinner både de politiske agendaene og de økonomiske begrensningene som holder fattige mennesker fattige.

Hva er Bitcoin-støttede kredittsystemer?

Bitcoin-støttede kredittsystemer lar låntakere bruke sine BTC-beholdninger som sikkerhet for å sikre lån uten å selge sine aktiva. Disse systemene fungerer på samme måte som sikrede lån, der en låntaker pantsetter en eiendel for å få tilgang til likviditet.

Hvis låntakeren ikke klarer å tilbakebetale, likviderer långiveren sikkerheten for å gjenvinne midlene. I motsetning til tradisjonelle lån krever ikke disse systemene kredittscore eller omfattende dokumentasjon, noe som gjør dem mer tilgjengelige for kryptoinnehavere.

“Høy inflasjon, valutadevaluering og lav tillit til sentraliserte banker kan øke etterspørselen etter Bitcoin-støttede lån. Bitcoins stabilitet og desentraliserte natur gjør det attraktivt i volatile økonomier, og DeFi-plattformer tilbyr lavere barrierer og bedre vilkår sammenlignet med tradisjonell utlån,” fortalte Kevin Charles, medgründer av The Open Bitcoin Credit Protocol, til BeInCrypto i et intervju.

Markedet for Bitcoin-støttet kreditt har vokst, med nøkkelaktører som BlockFi, Ledn, Celsius og Nexo i spissen. Disse plattformene lar brukere beholde eksponering mot BTC mens de får tilgang til fiat- eller stablecoin-likviditet. Enkelheten og appellen til disse systemene har drevet deres adopsjon de siste årene, en grunn til at de har klart seg fredelig gjennom bear-markeder.

En stor fordel med BTC-støttet kreditt er muligheten til å beholde eksponering mot Bitcoins prisøkning. Låntakere kan frigjøre likviditet uten å selge sin BTC, slik at de kan dra nytte av potensielle langsiktige gevinster.

I tillegg fungerer Bitcoin-støttede lån som en sikring mot inflasjon ved å tilby et alternativ til de stadig devaluerende fiat-valutaene. En kryptoinnehaver i Argentina, for eksempel, vil kunne sikre seg mot sin svinnende nasjonale valuta og til og med tjene ekstra penger.

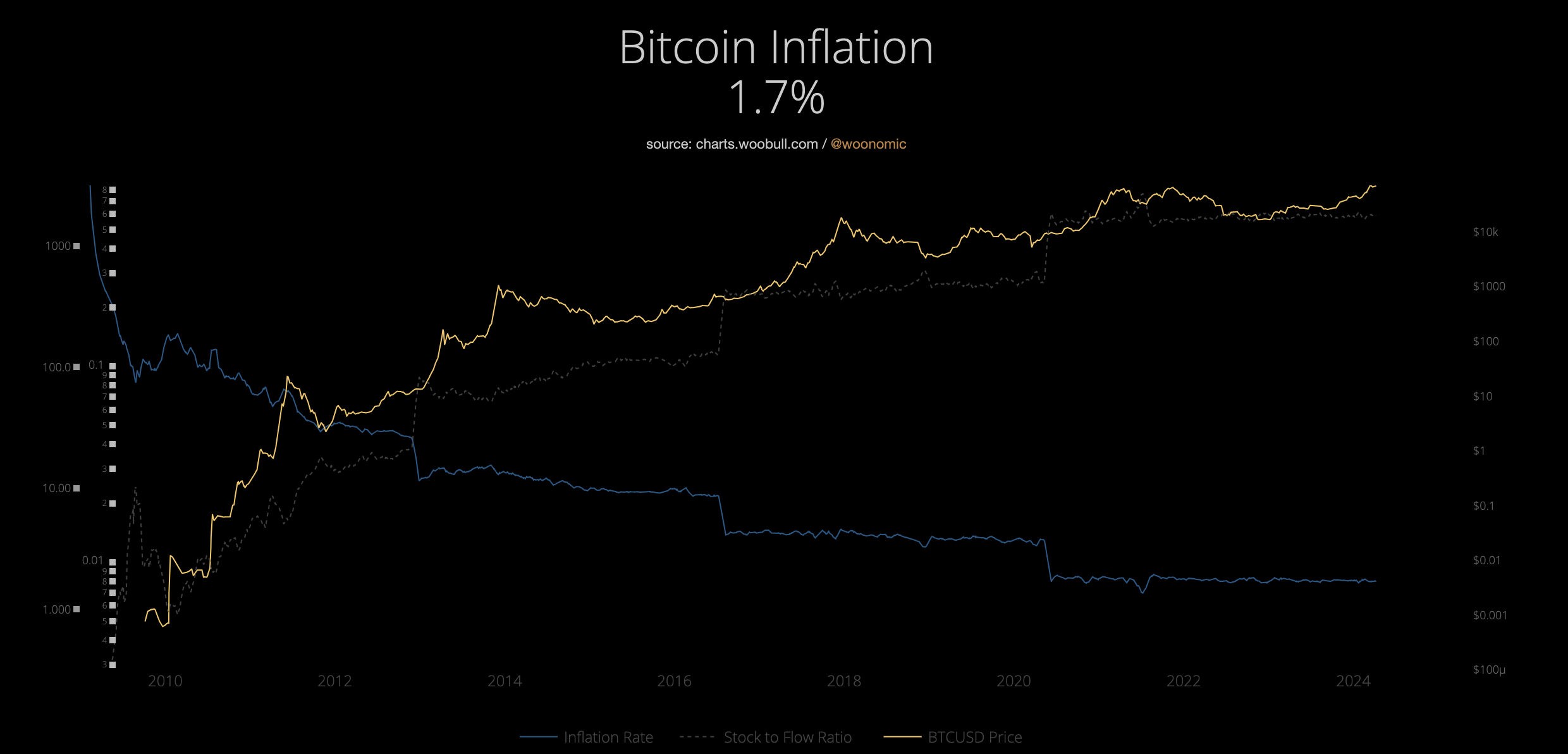

I følge Bankrate har USD nå en inflasjonsrate på 2,4 %, som er merkbart den laveste den har vært siden februar 2021. I mellomtiden har BTC en inflasjonsrate på bare 1,7 %.

BTC-støttede systemer fremmer også finansiell tilgjengelighet. I motsetning til tradisjonelle banker, som krever strenge kredittsjekker, vurderer Bitcoin-støttede kredittplattformer primært verdien av sikkerheten. Denne tilnærmingen åpner døren for individer i regioner med begrenset bankinfrastruktur, og tilbyr en livline til de uten banktilgang.

For de som holder fast ved desentraliseringens etos, er global inkludering det virkelige salgsargumentet. Bitcoin-støttet kreditt har potensial til å tilby finansielle tjenester til disse befolkningene, og bygge bro over gapet som tradisjonelle systemer etterlater. Sentralbanker og globale finansinstitusjoner forblir utsatt for innfallene og skiftene i den stadig skiftende politiske lekeplassen.

I en nasjon som Libanon, hvor innbyggerne primært transakterer i USD på grunn av den effektivt døde LBP, ble innbyggerne nektet å ta ut sine egne dollar da sentralbanken sto overfor en dollar-mangelkrise. Til sammenligning tilsvarer en USD 89 550 LBP. I nabolandet Egypt begynte rykter om beslaglagte USD-kontoer også å sirkulere før de ble avvist av sentralbankens tjenestemenn.

“Bitcoin-støttet kreditt opererer på et globalt, desentralisert nettverk, noe som betyr at tilgang ikke er avhengig av inntekt, beliggenhet eller kreditt historie. Ved å bruke Bitcoin som sikkerhet kan alle som holder aktiva få tilgang til lån uten tradisjonelle portvoktere. Tidlige DeFi-plattformer viser økende adopsjon i regioner med begrenset banktilgang, noe som fremhever potensialet for finansiell inkludering,” la Charles til.

Men selv med alle disse fordelene er dualitet universets lov. Bitcoin-støttede kredittsystemer er ingen universalløsning; de har betydelige risikoer.

Den mest åpenbare er Bitcoins prisvolatilitet. Et plutselig fall i BTCs verdi kan utløse margin calls, og tvinge låntakere til enten å legge til sikkerhet eller møte likvidasjon. Under kryptomarkedskrasjet i 2022 mistet utallige låntakere sin sikkerhet da prisene falt. Ifølge Charles finnes det måter å dempe volatiliteten på.

“Volatilitet håndteres gjennom over-sikkerhet og automatiserte likvidasjoner. Ved å kreve mer sikkerhet enn låneverdien, skaper plattformer en buffer mot prisfall. I tillegg sikrer sanntidsovervåking at lån justeres til markedsforholdene, og opprettholder stabilitet selv under prisfall,” la Charles til.

Den treøyde trojanske hesten: Sentraliseringens gjenoppkomst

Likevel har Bitcoin-støttede kredittsystemer sosioøkonomiske implikasjoner som fortjener undersøkelse. Det første er at selv om disse plattformene demokratiserer tilgang til kreditt for kryptoinnehavere, risikerer de å skape nye finansielle portvoktere. Rike kryptoinvestorer, eller “kryptohvaler,” står til å tjene mest, mens gjennomsnittlige brukere med begrensede beholdninger kan finne seg ekskludert.

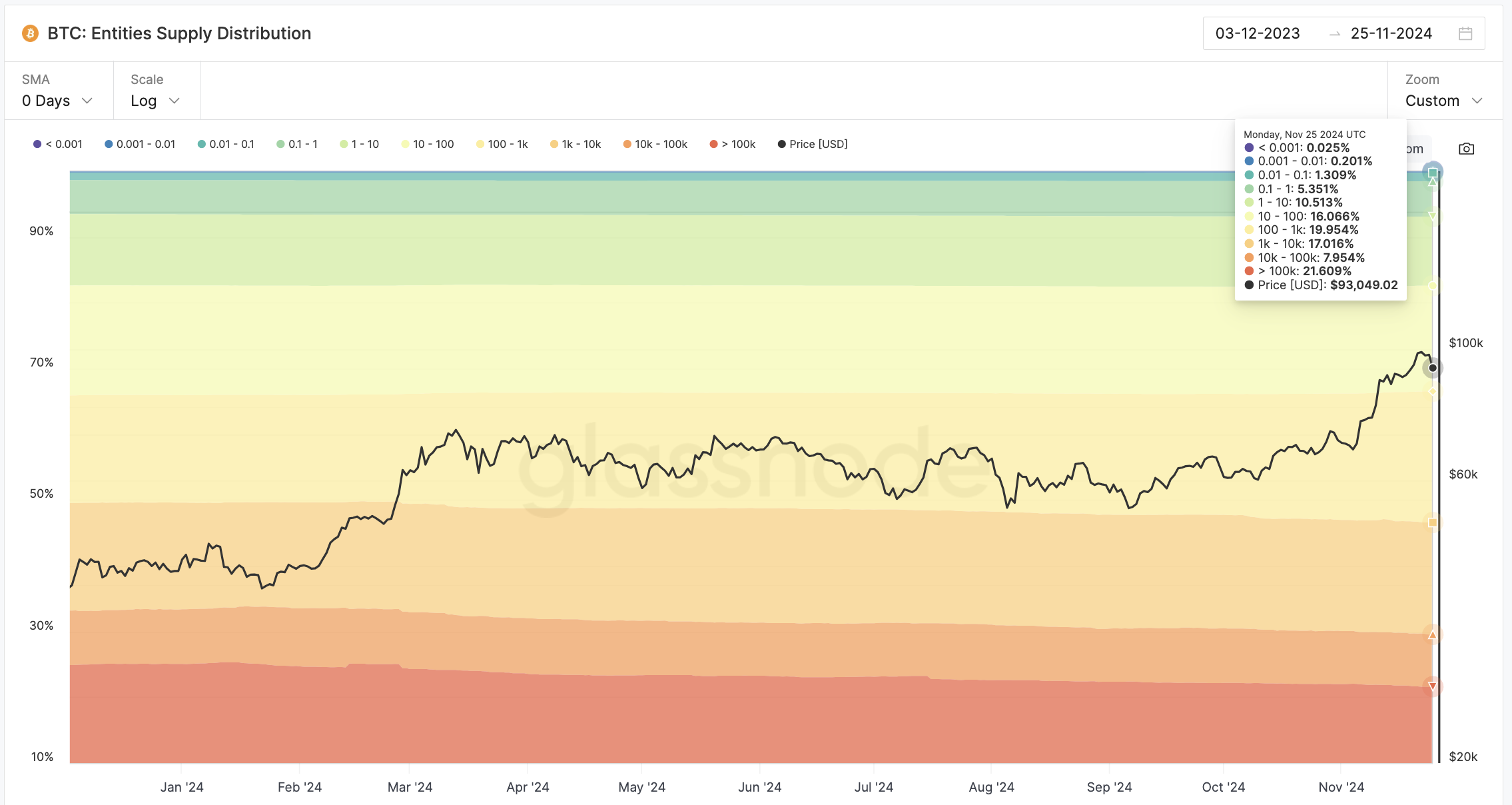

Hvaler, eller lommebøker som holder mer enn 100 000 BTC, holder 21 % av den totale Bitcoin-forsyningen. Denne dynamikken betyr å opprettholde rikdomskonsentrasjon innen kryptorommet også. Hvis det skjer, kan vi si farvel til løftet om inkludering.

Den andre bekymringen er tradisjonelle finansinstitusjoner. De infiltrerer i økende grad Bitcoin-støttede kredittmarkeder gjennom oppkjøp og regulatorisk innflytelse.

Banker som Goldman Sachs og JPMorgan har begynt å utforske krypto-støttet utlån, noe som signaliserer en konvergens av desentralisert og tradisjonell finans. I november rapporterte Bloomberg at Goldman Sachs forbereder seg på å starte et nytt selskap fokusert på digitale aktiva. Selv om disse utviklingene gir legitimitet, reiser de også bekymringer om å overta Bitcoins desentraliserte etos.

Så kommer den tredje og siste trojanske hesten: statlig tilsyn. Det gir både muligheter og utfordringer for Bitcoin-støttede kredittsystemer.

Regulering kan legitimere disse plattformene, sikre forbrukerbeskyttelse og stabilitet. Imidlertid kan overdreven regulering kvele innovasjon og kompromittere desentralisering.

For eksempel har EU’s MiCA-rammeverk introdusert klarhet, men også pålagt strenge samsvarskrav, noe som skaper friksjon innen kryptobransjen. Binance, verdens største kryptobørs etter handelsvolum, måtte deaktivere copy trading-tjenester for sine europeiske brukere i juni etter at MiCA ble annonsert.

En annen utfordring som kan påvirke tilgjengeligheten er know-your-customer (KYC) standarder, som kan hindre de som er avhengige av kryptolommebøker fordi de mangler tilstrekkelig personlig dokumentasjon. Politikere hevder ofte at plattformer uten streng KYC-tilsyn risikerer å hjelpe kriminelle i hvitvaskingsoperasjoner. I 2023 innførte Tyrkia et nytt sett med kryptolover som tar sikte på å skjerpe KYC-standardene.

“Vi er vitne til en re-sentralisering av et system designet for å være fritt. Utfordringen er å finne balansen uten å utvanne Bitcoins kjerneprinsipper,” sa Charles.

Plattformer som Aave og Sovryn eksemplifiserer desentraliserte tilnærminger til Bitcoin-støttet kreditt. Disse systemene er avhengige av smarte kontrakter for å automatisere transaksjoner, redusere behovet for mellommenn og sikre åpenhet. Imidlertid kommer desentralisering med sine egne utfordringer, inkludert skalerbarhet, sikkerhetsproblemer og regulatoriske gråsoner.

Likevel finnes det suksesshistorier. Låntakere har brukt Bitcoin-støttede lån til å finansiere bedrifter, betale medisinske regninger eller navigere økonomisk usikkerhet uten å selge sine BTC. På den annen side har andre opplevd betydelige tap på grunn av likvidasjon under markedsnedgang, noe som fremhever de høye innsatsene i disse systemene.

Avslutningsvis representerer Bitcoin-støttet kreditt både en finansiell revolusjon og en advarselshistorie. Dens fremtid avhenger av dens evne til å skalere, forbli tilgjengelig og følge Bitcoins etos om desentralisering.

Etter hvert som tradisjonell finans går inn i rommet og regulatoriske rammeverk utvikler seg, vil utfordringen være å opprettholde balansen mellom innovasjon og inkludering. Om disse systemene demokratiserer finans eller bare flytter portvokterne gjenstår å se.

Disclaimer

Alle informatie op onze website wordt te goeder trouw en uitsluitend voor algemene informatiedoeleinden gepubliceerd. Elke actie die de lezer onderneemt op basis van de informatie op onze website is strikt op eigen risico.