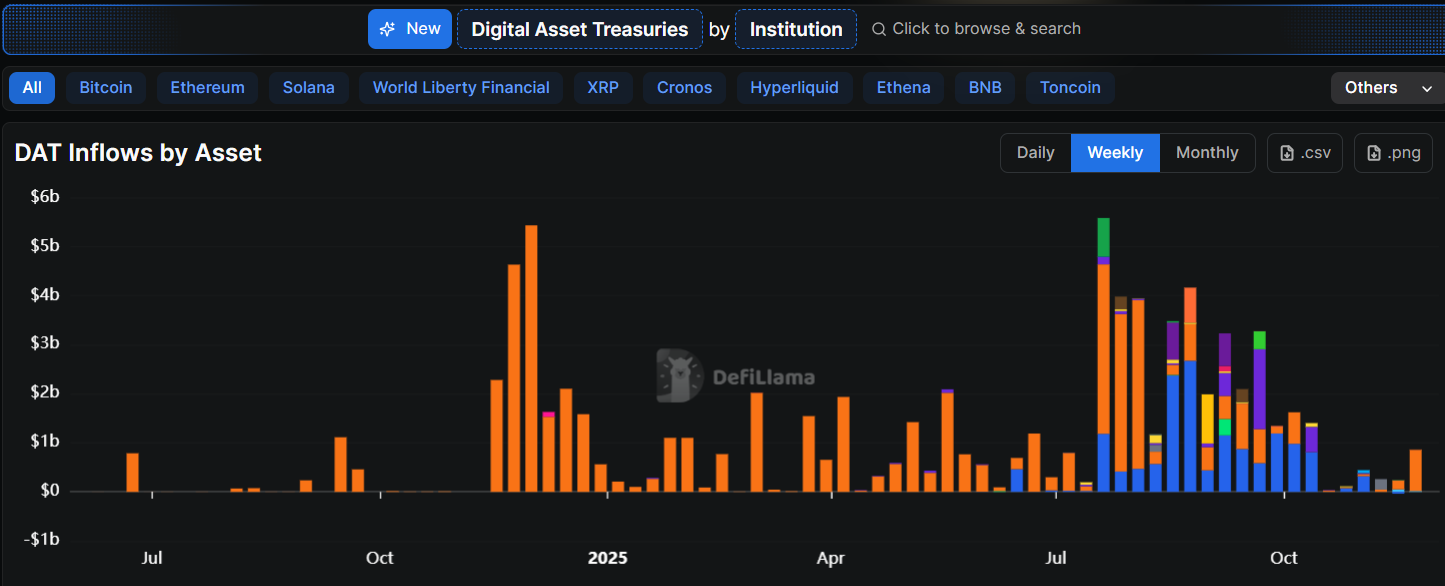

Digital Asset Treasury (DAT) innstrømninger har falt kraftig, til bare 1,32 milliarder dollar i løpet av de siste månedene. Dette markerer det laveste nivået i 2025 og en bratt nedgang på 90 % fra toppen i juli.

Nedgangen reiser nye spørsmål om stabiliteten til selskapsstrategier for treasury som fokuserer på volatile kryptovalutaaktiva.

Institusjonelle strømmer kollapser grunnet svekket tillit

Data fra DefiLlama viser at DAT innstrømninger har nådd sitt laveste nivå siden institusjoner begynte å bygge opp digitale aktivareserver aggressivt.

Den 1,32 milliarder dollar store figuren står i skarp kontrast til toppen i juli 2025, da interessen for selskapets kryptoholdninger var på sitt høyeste noen gang.

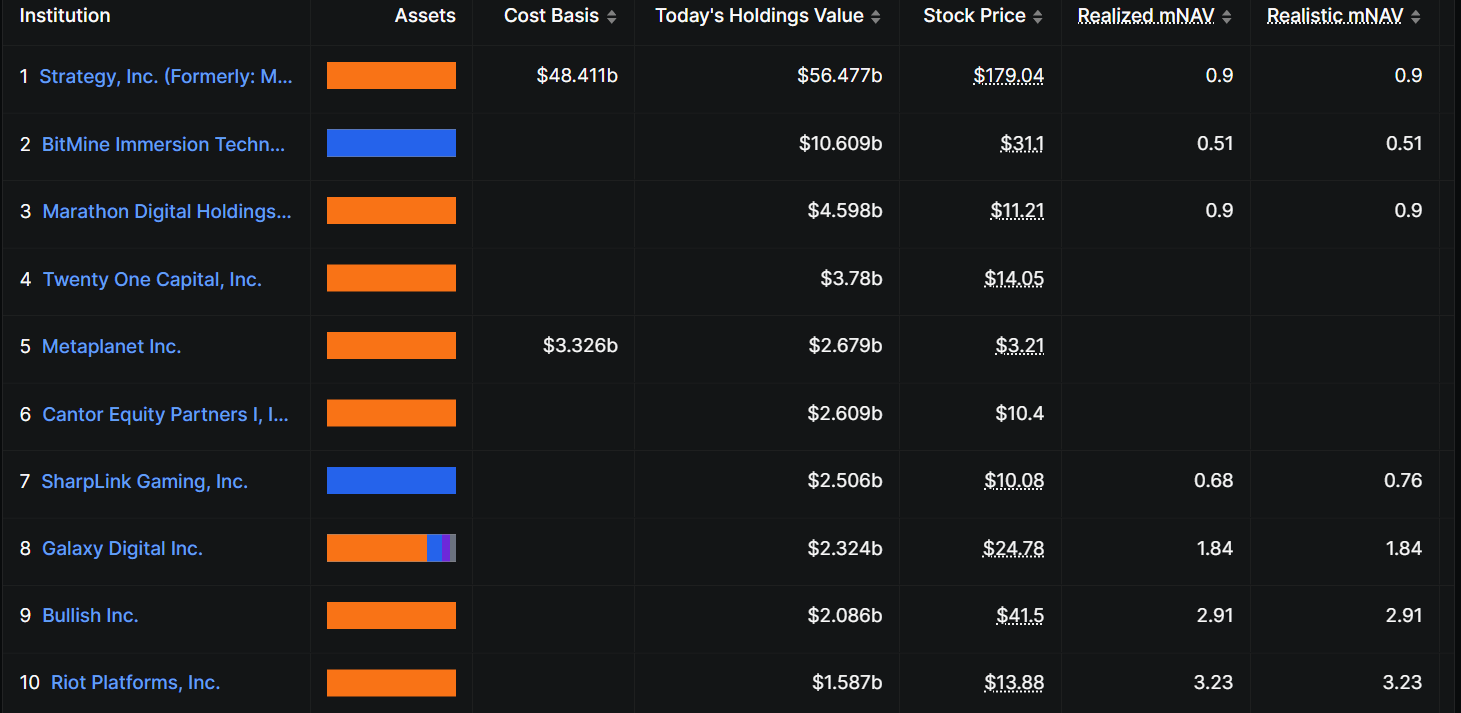

Ledende institusjoner, som Strategy, Inc. (tidligere MicroStrategy), BitMine Immersion Technologies, og Marathon Digital, har til sammen titalls milliarder i digitale aktiva. Imidlertid, deres realiserte og urealisert mNAV-verdier har falt betydelig.

Strategy, Inc. leder med 48,411 milliarder dollar, etterfulgt av BitMine Immersion med 10,6 milliarder dollar og Marathon Digital med 4,5 milliarder dollar.

Nedgangen gjenspeiler en nedgang i institusjonell appetitt for å utvide disse posisjonene. Mens de fleste DAT strategier fokuserer på Bitcoin, har noen diversifisert til Ethereum, Solana, og andre altcoins.

Likevel, har denne diversifiseringen ikke klart å beskytte treasuryene mot aktiva-depresiering under den pågående markedssyklusen.

DefiLlama sin oppdeling gir innsikt i hvilke institusjoner og aktivatyper som er hardest rammet. Nesten alle store DAT-holdende firmaer har lavere realiserte verdier, noe som gjenspeiler utbredte markedsmotvind og sviktende investortillit.

Dataene peker mot et bemerkelsesverdig skifte i hvordan tradisjonell finans (TradFi) ser på kryptovaluta som et balanseaktiva.

I følge Dropstab, viser store digital aktiva treasury tokens nå den verste månedlige ytelsen blant alle tokeniserte aksjeaktiva.

Denne etterslepet antyder at investorer ikke lenger tildeler premium vurderinger til DAT-strategien. I stedet reverserer de optimismen som ble sett tidligere i 2025, da selskaps kryptoadopsjon ble hyllet som en stor innovasjon.

Likviditetsbekymringer og langsiktige overlevelsesrisikoer

Bransjeobservatører har reist bekymringer om bærekraften til altcoins uten sterke likviditetskanaler.

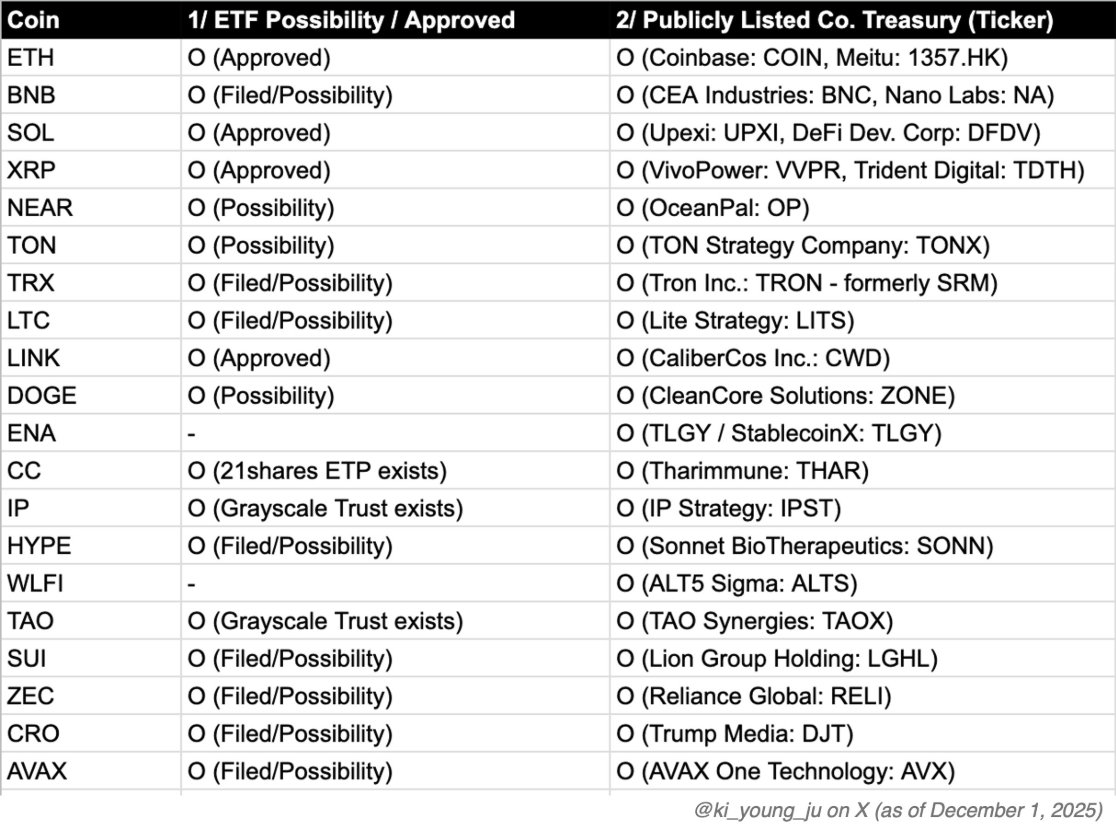

CryptoQuant CEO Ki Young Ju advarte om at prosjekter som mangler tilgang til DATs eller ETF-er står overfor økt langsiktig risiko.

Hans analyse fremhever et avgjørende punkt: ettersom likviditeten på altcoin-markedet avtar, har bare prosjekter med institusjonell støtte gjennom DATs eller godkjente ETF-er rimelige overlevelsesutsikter.

“Altcoin-likviditeten tørker opp. Prosjekter som sikrer nye likviditetskanaler som DAT og ETF-er, har en bedre sjanse for langsiktig overlevelse. Hvis altcoinen din ikke spiller likviditets-spillet, er den langsiktige risikoen sannsynligvis høy,” skrev Ki.

Likevel, selv altcoins støttet av DATs og ETF-innleveringer sliter. En nylig infografikk med Ju sitt innlegg listet opp 20 altcoins delt etter ETF-godkjenning status og offentlige selskaps treasury-beholdninger.

Bare Ethereum, Solana, XRP og Chainlink har for øyeblikket godkjent ETF-status. De fleste andre coins ligger i kategoriene “innlevert” eller “mulighet”, selv om offentlige selskaper har mange i sine skattekister. Visualiseringen fremhever de økte risikoene knyttet til coins som mangler både ETF- og DAT-støtte.

I oktober 2025 lanserte CoinShares en ETF som gir eksponering mot 10 ledende Layer 1-altcoins, ifølge en offisiell pressemelding. Det likevektsvektede fondet var designet for investorer som søker diversifisert altcoin-eksponering utover Bitcoin og Ethereum.

CoinShares frafalt også forvaltningsgebyrer frem til september 2026 for å oppmuntre til deltakelse, noe som reflekterer økt konkurranse i ETF-markedet. Likevel viser data at altcoin-fokuserte DAT-er og ETF-er fortsatt står overfor strukturelle utfordringer.

Krav om strategiske skift i treasury-styring

Noen analytikere hevder at selskaper med digital aktiva bør revurdere eksponeringen mot svært volatile aktiva.

Kryptoanalytiker Nwachukwu anbefaler at skattekister reduserer beholdningen i volatile kryptovalutaer som Ethereum og Solana, og foretrekker tokeniserte realverdier (RWAs) som tilbyr mer stabilitet og bevarer kapital.

Denne argumentasjonen reflekterer bekymringer om hva noen anser som kasino-liknende volatilitet i mange DAT-porteføljer.

Tokeniserte RWAs gir avkastning på blokkjeden og komposabilitet, samtidig som de vanligvis unngår de store nedturene som ses i kryptomarkedene.

Kjerneformålet med selskapskasser er fortsatt kapitalbevaring og sikring av operativ kapasitet, ikke spekulasjon.

En annen kritiker, Taiki Maeda, utfordrer selve DAT-modellen og hevder at det å gjøre desentraliserte aktiva som Bitcoin og Ethereum til pakket DAT-er legger til overheng og skader den iboende verdien.

Denne oppfatningen deles av deler av kryptofellesskapet som bekymrer seg for at institusjonalisering fører til underprestasjon, spesielt for altcoins knyttet til DAT-strategier.

Strategy, Inc. har vært i forkant av DAT-markedet, ved å opprettholde åpenhet gjennom sin offisielle Bitcoin-kjøpsside.

Selskapet oppdaterer regelmessig sin beholdning, med de nyeste Bitcoin-markedsdataene oppdatert i desember 2025. Strategy arrangerte også Bitcoin for Corporations 2025-konferansen i mai, for å fremme dialog om selskapsadopsjon og skattekistepraksis.

Slike initiativer fremhever noen institusjoners pågående støtte for DAT-modellen til tross for nåværende utfordringer.

Ettersom kryptomarkedene forblir volatile, vil de kommende månedene utfordre om selskaper som holder DAT klarer å dreie seg om kapitalbevaring samtidig som de beholder kryptoeksponering.

Den dramatiske nedgangen i innstrømning signaliserer en sannsynlig fase av konsolidering og strategisk revurdering, der overlevelsen avhenger av likviditet, forsiktige valg av aktiva og større fokus på stabilitet fremfor spekulasjon.