Etter at FED kunngjorde rentekutt, har store hval-lommebøker begynt å tilføre kapital i long-posisjoner på Ethereum (ETH). Disse grepene gir tydelig uttrykk for sterk tillit til ETH sin oppside. De øker også den samlede risikoen.

Flere faktorer tyder på at deres long-posisjoner kan bli likvidert snart uten effektiv risikostyring.

Hvor selvsikre er hval-lommebøker i sine Ethereum long-posisjoner?

Hval-aktivitet gir et klart bilde av nåværende stemning.

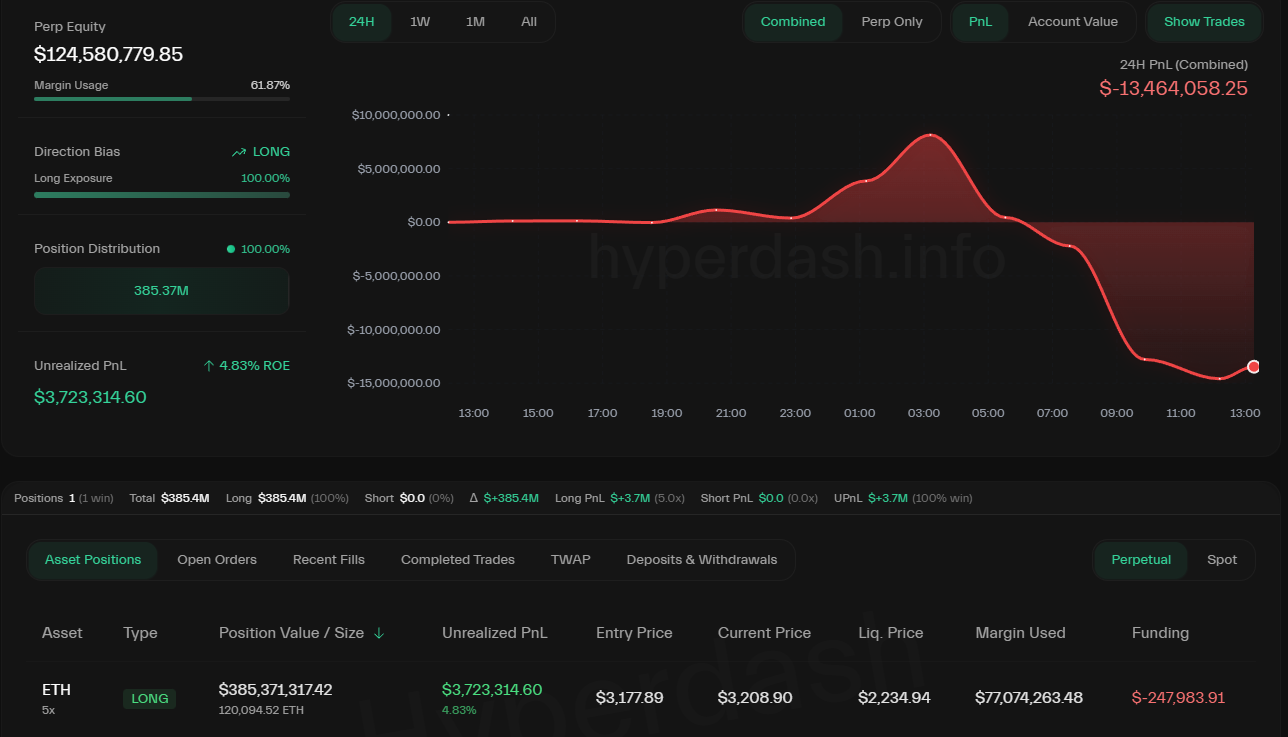

On-chain-overvåkingskontoen Lookonchain rapporterte at en kjent hval, ansett som en Bitcoin OG, nylig har utvidet en long-posisjon på Hyperliquid til 120094 ETH. Likvidasjonsprisen ligger på kun $ 2234.

Denne posisjonen viser for tiden et 24-timers PnL-tap på over $ 13,5 millioner.

På samme måte holder en annen kjent trader, Machi Big Brother, en long-posisjon verdt 6000 ETH med en likvidasjonspris på $ 3152.

I tillegg rapporterte den on-chain-dataplattformen Arkham at den kinesiske hval-traderen som forutså krakket 10/10, nå holder en $ 300 millioner ETH long-posisjon på Hyperliquid.

Hval-aktiviteten i ETH long-posisjoner gjenspeiler forventninger om snarlig prisoppgang. Bak denne optimismen ligger det imidlertid en betydelig risiko grunnet Ethereums høye giring.

ETH giring når farlige høyder

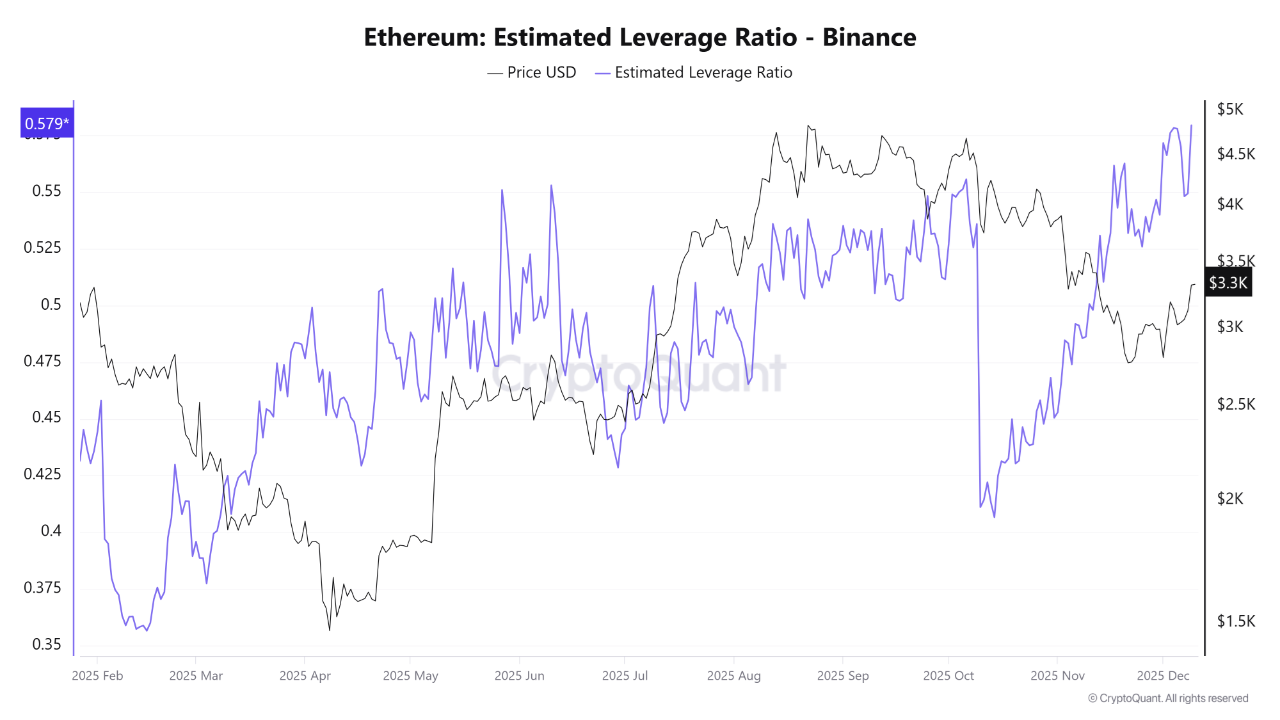

CryptoQuant-data viser at ETHs estimerte giringsforhold på Binance har nådd 0,579 — det høyeste i historien. Dette nivået indikerer ekstremt aggressiv giring. Selv små prissvingninger kan utløse en dominoeffekt.

“Et slikt høyt giringsforhold innebærer at volumet av åpne kontrakter finansiert av giring vokser raskere enn volumet av faktiske aktiva på plattformen. Når dette skjer, blir markedet mer sårbart for plutselige prisbevegelser, ettersom tradere i større grad kan bli likvidert — enten i en oppadgående eller nedadgående trend,” sa analytiker Arab Chain .

Historiske data viser at lignende topper vanligvis sammenfaller med perioder med sterkt pristrykk og ofte markerer lokale markeds-topper.

Svakhet i spotmarkedet øker risikoen

Spotmarkedet viser også tydelige tegn til svekkelse. Kryptomarkedsobservatør Wu Blockchain rapporterte at spot-handelsvolumet på store børser falt med 28 % i november 2025 sammenlignet med oktober.

En annen rapport fra BeInCrypto viste at innstrømningen av stablecoins til børser har falt med 50 %, fra $ 158 milliarder i august til $ 78 milliarder i dag.

Svak kjøpekraft i spotmarkedet, høy giring og synkende stablecoin-reserver svekker ETH sin evne til oppgang. Disse forholdene kan føre til at hvalenes long-posisjoner står overfor betydelig risiko for likvidasjon.