Innføringen av viktige børshandlede fond eller ETF-er er en klar validering av et modent kryptomarked. I 2024 er markedsbuzzen ikke begrenset til BTC og ETH ETF-er. I stedet er det økende spekulasjoner rundt en rekke ETF-introduksjoner, inkludert Solana ETFer. Denne Solana ETF-guiden beskriver alle elementene knyttet til dette prospektet, inkludert toppsøkerne, opprettelses-innløsningsprosessen og risikoen og mulige fordeler ved å investere i Solana ETFer. Her er det du trenger å vite.

- Oppstart av ETF-diskusjoner

- Hva er SOL ETFer, og hvordan fungerer de?

- Solana ETF-guide: Typer Solana ETFer

- Solana ETF fordeler

- Er det risiko forbundet med Solana ETFer?

- Solana vs. Ethereum ETFer

- Solana spot ETFer vs. Solana futures ETFer

- Solana ETFer vs. Bitcoin ETFer

- Hvordan ser fremtiden ut for Solana ETFer?

- Ofte stilte spørsmål

Oppstart av ETF-diskusjoner

Solana har eksistert en stund nå. Nettverket har overvunnet mange utfordringer, inkludert da FTX-smitten dukket opp på slutten av 2022. Solana var på randen av virtuell eliminering, med SOL-prisene som falt til ensifrede tall. Kritikere og skeptikere var raske til å proklamere den potensielle slutten på Solana.

Visste du at? Solana ble grunnlagt i 2017 av Anatoly Yakovenko, en tidligere Qualcomm-ingeniør, og lanserte hovednettet i mars 2020.

Til tross for utfordringene forble kjerneteamet. Gjennom 2023 og 2024 vokste Solana når det gjelder prishandling og TVL, og gjenopprettet tilliten til nettverkets verktøy. Spesielt handlet oppgangen ikke bare om prisen, men også om adopsjon og markedsoppfatning.

Solana ETF-er er ennå ikke godkjent i USA. Likevel har deres globale tilstedeværelse, inkludert på Toronto-børsen og Deutsche Borse, født mange diskusjoner rundt dette potensialet. Her er noen av de andre faktorene knyttet til Solana som har bidratt til ETF-momentumet:

- Tekniske styrker og fremveksten av meme-mynter er spesifikke for Solana-nettverket.

- Institusjonell interesse, med Canadas 3iQ Solana ETF som en av valideringene av disse faktorene

- Positive prisspådommer, ledet av nøkkelanalytikere, med noen som til og med anslår at SOL vil bryte forbi $500 i mindre enn fjern fremtid

- Strategiske partnerskap med store navn som Circle har injisert USDC til en verdi av 250 millioner dollar i Solana-økosystemet. Dette har økt likviditeten betydelig samtidig som det viser sterk institusjonell tillit.

- Konstant ekspansjon med over 400 aktive prosjekter som blomstrer i økosystemet

Alle disse faktorene har bidratt til det positive ETF-momentumet rundt Solana. I slutten av juni 2024 ble de første innleveringssøknadene gjort for Solana ETFer.

«Elsker å se markedene opp slik. ETH ETF innkommende Solana ETF følger like etter. Vær forberedt på september.»

Burns, medgründer av D3fenders: X

Hva er SOL ETF-er, og hvordan fungerer de?

Solana ETF-er er standard investeringsfond som handles på børser. De tar sikte på å spore SOLs ytelse, og gi investorer en tilgjengelig og regulert måte å få eksponering mot den digitale valutaen på. Denne tilnærmingen sikrer at eksponering mot Solana blir enkel for institusjonelle investorer og enkeltpersoner.

Spesielt oppfyller Solana ETF-er alle de fire kravene knyttet til Howey-testen – en annen grunn til at de skal klassifiseres som verdipapirer og underlagt regulering av SEC.

Handelsmekanisme

Solana ETF-er handles på tradisjonelle børser, som Toronto Stock Exchange. Investorer kan kjøpe og selge aksjer i ETF gjennom sine meglerkontoer. Spesielt svinger ETFs pris gjennom handelsdagen basert på markedstilbud og etterspørsel. Dette gir høy markedslikviditet, noe som gjør det lettere for investorer å gå inn og ut av posisjoner sammenlignet med direkte handel med kryptovalutaer.

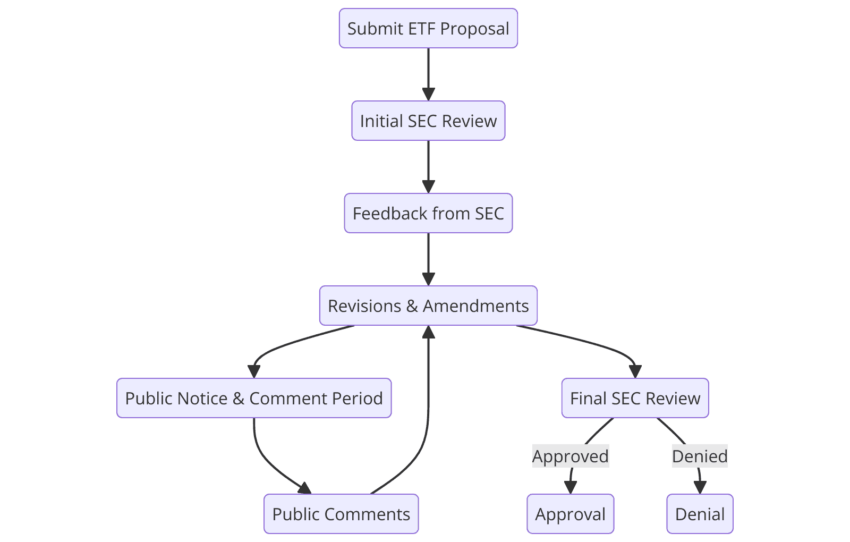

Opprettelse: Solana ETF-mekanikk

Å opprette og administrere en Solana ETF innebærer en rekke veldefinerte trinn designet for å sikre åpenhet, likviditet og overholdelse av regelverk.

Slik skapes det:

- Initiering av AP-er eller autoriserte deltakere: Dette er vanligvis store finansinstitusjoner som er ansvarlige for å opprette ETF-aksjer.

- Innskudd i kurven: AP-ene overfører Solana til ETFs depotmottaker, en enhet som holder de underliggende eiendelene på en sikker måte.

- Utstedelse av ETF-aksjer: I bytte mot den deponerte Solana, utsteder ETF-leverandøren nye aksjer i ETF til AP-ene.

- Markedsintroduksjon: De nyopprettede ETF-aksjene blir deretter introdusert til markedet, hvor de kan handles på store børser som Toronto Stock Exchange (TSX) eller potensielt New York Stock Exchange (NYSE), avhengig av regulatorisk godkjenning.

(Kun innløsning)

- Innløsningsforespørsel fra AP-er: Når AP-er ønsker å løse inn ETF-aksjer, sender de inn en innløsningsforespørsel til ETF-leverandøren.

- Returnering av ETF-aksjer: AP-ene returnerer ETF-aksjene til leverandøren, og fjerner effektivt disse aksjene fra markedet.

- Aktivaoverføring: Til gjengjeld for ETF-aksjene frigir depotmottakeren tilsvarende mengde Solana-mynter eller eiendeler tilbake til AP-ene.

- Bosetning: De innløste Solana-myntene overføres tilbake til AP-ene, og fullfører innløsningsprosessen.

Opprettelses- og innløsningsmekanismen bidrar til å holde ETF prisen nær netto aktivaverdi (NAV) til de underliggende Solana-myntene. Den gjør dette ved å la AP-er opprette eller innløse aksjer basert på tilbuds- og etterspørselsdynamikk.

Solana ETF-guide: Typer Solana ETF-er

Akkurat som Bitcoin og Ethereum ETFer, kan Solana ETF-er segregeres i:

- Solana spot ETF-er: Instrumenter som speiler tradisjonelle Solana-prisbevegelser.

- Solana futures ETF-er: Disse ETF-ene investerer i futureskontrakter basert på Solana i stedet for å holde den fysiske SOL. Disse har bedre sjanser til å få regulatorisk godkjenning.

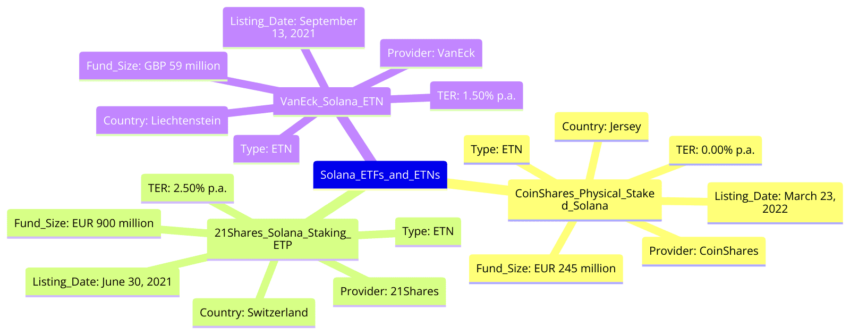

Store aktører som handler med Solana ETF-er og ETN-er

Her er noen av nøkkelaktørene som tilbyr eksponering mot Solana, i en eller annen kapasitet, som en ETF eller ETN:

3iQ Digital Asset Management (Canada)

- ETF: QSOL

- Børs: Toronto Stock Exchange (TSX)

- Funksjoner: Dette er den første Solana ETF i Nord-Amerika. Den sporer Solanas prisbevegelser og tilbyr innsatsavkastning.

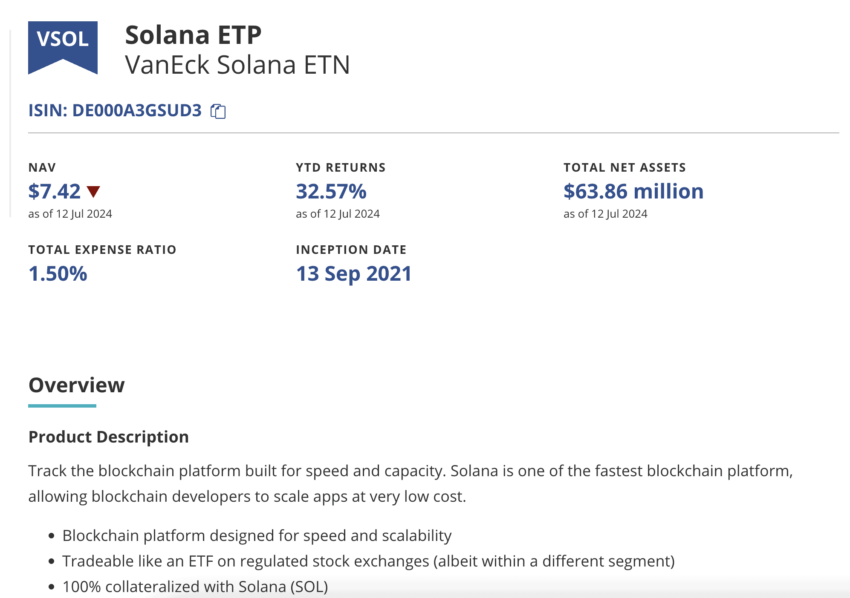

VanEck (Tyskland)

- ETN: VanEck Solana ETN (VSOL)

- Bytte: Deutsche Börse

- Funksjoner: ETN replikerer ytelsen til den underliggende Solana-indeksen med en sikret gjeldsforpliktelse støttet av Solanas fysiske beholdninger. Det er en fysisk støttet ETN med et totalt utgiftsforhold (TER) på 1.50 % per år.

WisdomTree (Jersey)

- ETN: WisdomTree Physical Solana (SOLW)

- Utveksling: Ulike europeiske børser, inkludert Euronext Paris, XETRA og SIX Swiss Exchange

- Funksjoner: Denne ETN-en er fysisk støttet av Solana og har en TER på 0.50 % per år. Den gir direkte eksponering mot Solanas prisbevegelser og er designet for langsiktige investeringsstrategier.

21Aksjer (Sveits)

- ETP: 21Aksjer Solana Staking ETP (ASOL)

- Bytte: SIX Swiss Exchange

- Funksjoner: Denne ETP-en er unik siden den tilbyr innsatsbelønninger i tillegg til å spore Solanas prisbevegelser. Den har en TER på 2,50 % per år og gir investorer fordelene med Solana-innsats uten å måtte administrere prosessen selv.

Men det er ikke alt. En rekke aktører har sendt inn søknader om Solana ETFer til SEC. Her er de du bør vite om:

VanEck

- Bruksområde: VanEck Solana ETF

- Detaljer: VanEck sendte inn et S-1-skjema til SEC for VanEck Solana Trust, med sikte på å bli den første USA-baserte Solana ETF.

21Aksjer

- Bruksområde: 21Shares Core Solana ETF

- Detaljer: Etter VanEcks søknad søkte 21Shares også om en Solana ETF med tittelen “21Shares Core Solana ETF.”

Hva skjer med Grayscale Solana ETF?

Her er de viktige detaljene angående Grayscale Solana ETF:

- Struktur: Private Trust eller Fund ETF

- Ticker: GSOL

- Børs: OTC Markets

- Funksjoner: Gir eksponering mot Solanas prisbevegelser uten behov for direkte kjøp og lagring av SOL.

- Regulatorisk status: Ikke registrert i henhold til Investment Company Act av 1940; derfor krever det ikke SEC-godkjenning slik ETFer gjør.

- Målinvestorer: Akkrediterte investorer i utgangspunktet, med handel i annenhåndsmarkedet tilgjengelig.

Det er også noen få lignende produkter som enten handles eller venter på regulatorisk godkjenning. Disse inkluderer:

Bitwise kapitalforvaltning

- Produkt: Bitwise 10 Crypto Index Fund (BITW)

- Natur: Privat trust som tilbyr eksponering mot en kurv med kryptovalutaer, inkludert Solana.

Fiskeørn-fond

- Produkt: Osprey Solana Trust (OSOL)

- Art: Privat trust som gir eksponering mot Solana, handlet på OTCQX-markedet.

VanEck

- Søknad: VanEck Solana Trust (venter på SEC-godkjenning)

- Natur: Hadde som mål å være en ETF, men for tiden arkivert som en trust.

Det er alt som er om det nåværende ETF/ETN-landskapet angående Solana.

Solana ETF fordeler

Noen av de viktigste fordelene forbundet med å investere i Solana ETFer inkluderer:

- Diversifisering

- Likviditet

- Regulatorisk tilsyn

- Tilgang til innsatsbelønninger for enkelte ETFer/ETN-er

- Tilgjengelighet

- Lave avgifter ettersom brukere ikke trenger å bekymre seg for lommebokoppsett, vekslingsgebyrer og andre faktorer.

Er det risiko forbundet med Solana ETF-er?

Ja, selv Solana ETF-er er utsatt for risiko. De mest kritiske er:

- Regulatoriske risikoer, takket være det skiftende miljøet og oppfatningen av kryptovaluta

- Markedsvolatilitet, som kan påvirke spot- og futures-ETF-er

- Teknologiske risikoer

- Likviditetsrisiko

- Depotrisiko ettersom ETF-forvaltere kan bli hacket

- Konkurransemessige risikoer

Solana vs. Ethereum ETF-er

Her er en rask oversikt som fremhever forskjellene mellom Solana og Ethereum ETF-er:

| Trekk | Solana ETF | Ethereum ETF |

| Hovedmål | Sporer Solana (SOL) prisbevegelser og innsatsavkastning | Sporer Ethereum (ETH) prisbevegelser og potensielle innsatsbelønninger |

| Regulatorisk status | Venter på SEC-godkjenning for noen ETF-er; andre som Grayscale Solana Trust, tilgjengelig som private truster | Noen ETF-er er allerede godkjent av SEC, og flere er på gang. Venter på handelsgodkjenning. |

| Markedsadopsjon | Raskt økende interesse, spesielt for høyhastighetsapplikasjoner, meme coins og DeFi | Etablert markedstilstedeværelse med utstrakt bruk i smarte kontrakter og DeFi |

| Underliggende eiendeler | Solana (SOL) eller Solana futures-kontrakter | Ethereum (ETH) eller Ethereum futureskontrakter |

| Ytelsesmålinger | Høy gjennomstrømning og lave transaksjonsgebyrer påvirker ETF attraktivitet | Pågående oppgraderinger (Ethereum 2.0) tar sikte på å forbedre skalerbarheten og redusere gebyrene |

| Risikofaktorer | Markedsvolatilitet, regulatoriske endringer, teknologisk risiko | Markedsvolatilitet, regulatoriske endringer, overgangsrisiko (Ethereum 2.0) |

| Investor profil | Egnet for investorer som søker høyytelses og innovativ teknologieksponering | Ideell for investorer som leter etter stabilitet i et modent blokkjedeøkosystem |

Vær oppmerksom på at denne tabellen utelukkende fokuserer på de ETF-spesifikke forskjellene i stedet for å diskutere Solana og Ethereum som blokkjeder.

Solana spot ETF-er vs. Solana futures ETF-er

Det er ofte lett å forveksle spot- og futures-krypto-ETFer. Her er en tabell som skisserer forskjellene mellom de to ETF-kategoriene.

| Trekk | Solana spot ETF | Solana futures ETF |

| Underliggende eiendeler | Holder Solana (SOL) mynter direkte | Har futures-kontrakter basert på Solana |

| Sporing av priser | Sporer den faktiske prisen på Solana | Sporer den forventede fremtidige prisen på Solana |

| Eksponering | Gir direkte eksponering mot Solanas markedsytelse | Gir eksponering mot Solanas fremtidige prisbevegelser |

| Investeringsstrategi | Egnet for langsiktige investorer som søker faktisk eierskap | Egnet for kortsiktige handelsmenn og spekulanter |

| Flyktighet | Lavere volatilitet på grunn av direkte aktivabeholdning | Høyere volatilitet på grunn av futureskontrakter og giring |

| Risikofaktorer | Markedsvolatilitet, regulatoriske endringer, depotrisiko | Markedsvolatilitet, regulatoriske endringer, rollover-risiko, giring |

| Likviditet | Generelt høyere likviditet på grunn av direkte aktivabeholdning | Potensielt lavere likviditet avhenger av forholdene i futuresmarkedet |

| Kostnader | Lavere kostnader forbundet med å holde faktiske eiendeler | Høyere kostnader på grunn av kontraktsoverføringer og innflytelse |

Solana ETF-er vs. Bitcoin ETF-er

Hvordan er en Solana ETF sammenlignet med en Bitcoin ETF? For det første var BTC ETF den første krypto ETF-en som ble godkjent i USA. Selv om begge har risiko, har ikke Bitcoin ETF-er innsatsmuligheter, i motsetning til Solana ETF-er.

Når man sammenligner investorprofilene, er det også klart at Solana ETF-er er egnet for investorer som søker innovativ teknologi, mens Bitcoin ETF-er er rettet mot stabilitet. Begge er imidlertid ment å tilby investeringsmuligheter for kryptovaluta til tradisjonelle spillere.

Merk at mens Blackrock har en plass i Bitcoin ETF, prøver firmaet også å gjøre fremskritt i Solana ETF-området.

Hvordan ser fremtiden ut for Solana ETF-er?

Fremtiden til Solana ETF-er avhenger sterkt av skjebnen til det amerikanske presidentvalget i november 2024. Men som dekket i denne Solana ETF-guiden, har markedsledere som VanEck, 21Shares og Blackrock sendt inn eller planlegger å sende inn ETF-søknader. Så den forventede godkjenningen av spotenheter er kanskje ikke fjern. Spesielt forventes godkjenningsprosessen knyttet til en spot Solana ETF å ta flere måneder, med SEC som har opptil 240 dager på seg til å ta en avgjørelse i de fleste tilfeller.

Husk at det å investere i noen form for ETF medfører risiko. Hvis Solana ETF-er får grønt lys, bør du vurdere om du er best egnet til å investere i en ETF eller bare kjøpe Solana direkte. Sørg for at du bruker en omfattende risikostyringsstrategi uavhengig av størrelsen på investeringen din. Gi aldri mer midler enn du komfortabelt har råd til å tape.

Ofte stilte spørsmål

Hva er en Solana ETF?

Hvordan skiller en Solana ETF seg fra andre ETF-er?

Hva er fordelene med å investere i en Solana ETF?

Er det noen risiko forbundet med Solana ETF-er?

Vil Solana ETF komme før XRP ETF?

Disclaimer

Alle informatie op onze website wordt te goeder trouw en uitsluitend voor algemene informatiedoeleinden gepubliceerd. Elke actie die de lezer onderneemt op basis van de informatie op onze website is strikt op eigen risico.