Utlån støttet av Bitcoin har opplevd jevn vekst de siste årene, men nye avtaler og økende markedsinteresse signaliserer at dette kan være starten på en massiv oppsving

Med institusjonell støtte og økende adopsjonsrater kan dette markedet snart gjennomgå eksponentiell vekst, noe som fundamentalt vil transformere kredittmarkeder på global skala.

Utlån støttet av Bitcoin: En voksende markedsmulighet

Utlånsmarkedet støttet av Bitcoin har stille fått fart innen kryptoindustrien. Selv om flere firmaer har utforsket dette konseptet i noen år, er det først nå det begynner å få bredere anerkjennelse.

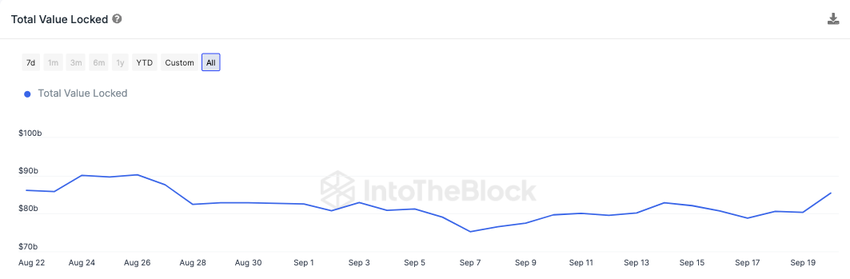

Kryptoutlån er en av de mest brukte tjenestene i desentralisert finans (DeFi), med potensial for betydelig vekst. Det bredere DeFi-økosystemet, for eksempel, vokste fra $21 milliarder i total verdi låst (TVL) tidlig i 2021 til over $85 milliarder i dag, noe som viser den enorme appetitten for blokkjede-baserte finanstjenester.

Denne typen utlån åpner nye dører for låntakere som ønsker å få tilgang til likviditet uten å selge sine Bitcoin. Viktigere er det at det gir långivere nye muligheter til å tappe inn i kryptomarkeder mens de sikrer lån med en høyt omsettelig og desentralisert aktiva.

For eksempel, i august 2023, utstedte Sygnum, en sveitsisk digital aktivabank, et syndikert lån på $50 millioner til kryptoutlåneren Ledn. Denne avtalen var betydningsfull ikke bare fordi det var et av de første store lånene støttet av Bitcoin i fiatvaluta, men også fordi lånets sikkerhet var Bitcoin.

Institusjonelle aktører fra Sygnums kundebase var involvert, noe som markerer en endring i hvordan tradisjonell finans engasjerer seg med digitale aktiva.

Markedsforskningsfirmaer som Messari spår at det samlede DeFi-utlånsmarkedet vil vokse eksponentielt, med Chainalysis som anslår at krypto-støttede lån kunne utgjøre en betydelig del av det totale kryptomarkedet innen 2026. Videre indikerte en rapport fra Fidelity Digital Assets økende institusjonell deltakelse i kryptoutlån, noe som fremhever hvordan tradisjonelle långivere stadig er mer interessert i å tilby krypto-støttede lån.

I tråd med denne optimismen, forutsier Kevin Charles, medgründer og administrerende direktør i Open Bitcoin Credit, eksplosiv vekst i kredittmarkedet støttet av Bitcoin.

“Om fem år kan kredittmarkedet støttet av Bitcoin vokse til en flermilliard-dollar industri, med anslag som når $100-200 milliarder i utestående lån ettersom Bitcoin-adopsjonen utvider seg. Med bredere aksept og forbedret infrastruktur, kunne vi se Bitcoin-støttede lån bli en standardtjeneste hos store banker og fintechs, som betjener millioner globalt,” fortalte Charles til BeInCrypto.

Les mer: Hvordan ta opp et desentralisert lån med krypto

Ifølge Chain, opplever regioner hvor tradisjonelle banktjenester er begrensede—spesielt i Latin-Amerika og Afrika—de raskeste Bitcoin-adopsjonsratene. Disse underbetjente markedene representerer uutnyttede muligheter for Bitcoin-støttet utlån for å tilby likviditet til enkeltpersoner og bedrifter som ellers ville vært ekskludert fra tradisjonelle kredittmarkeder.

Sammenligning av avkastning og DeFi-synergier

Avkastningsgenerering på DeFi-plattformer som Aave og BlockFi illustrerer ytterligere appellen til lån støttet av Bitcoin. Nåværende avkastningstilbud på DeFi-plattformer kan variere fra 4 % til 10 %, avhengig av markedsforhold og aktiva typer.

I sammenligning tilbyr tradisjonelle finansinstitusjoner typisk mye lavere avkastning på sikrede lån, noe som gjør DeFi til et mer attraktivt alternativ for kryptoholdere som ønsker å utnytte sine aktiva.

Men disse lukrative avkastningene kommer ofte med risikoer, spesielt når rentene svinger eller når markedene opplever betydelig volatilitet. En rapport fra Bernstein indikerte at mens høye renter kan hemme veksten i DeFi-utlån, kunne kommende rentekutt fungere som en katalysator, og revitalisere etterspørselen etter lån støttet av Bitcoin.

“Med et sannsynlig rentekutt rett rundt hjørnet, ser DeFi-avkastninger attraktive ut igjen. Dette kunne være katalysatoren for å starte opp kryptokredittmarkeder på nytt og gjenopplive interessen for DeFi og Ethereum,” skrev Gautam Chhugani, Mahika Sapra og Sanskar Chindalia.

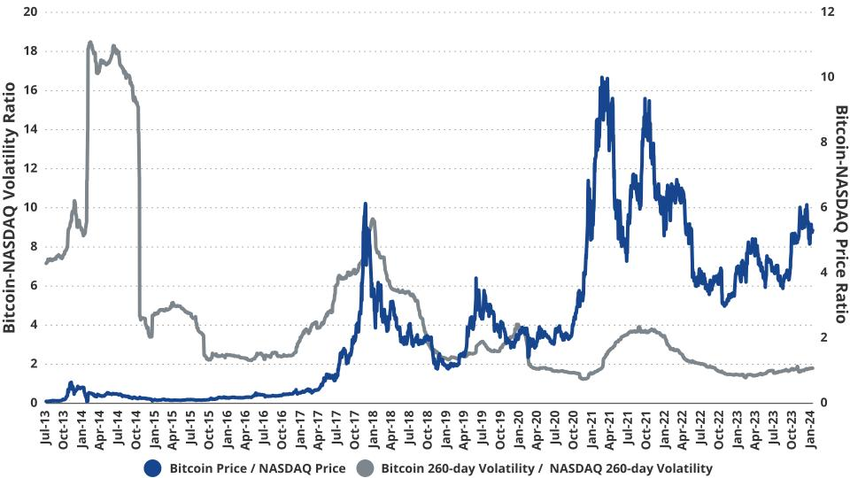

Som med ethvert nytt finansprodukt, gjenstår risikoer. Bitcoins beryktede prisvolatilitet byr på utfordringer for både låntakere og långivere. For låntakere kan plutselige prisfall utløse marginoppringninger, noe som tvinger likvidasjon av deres Bitcoin-beholdninger. Ifølge VanEck har Bitcoin opplevd prisendringer så store som 30 % i løpet av en enkelt uke, noe som understreker vanskelighetene med å håndtere sikkerhet.

Långivere står overfor sine egne utfordringer også. Å håndtere verdien av Bitcoin-sikkerhet er en pågående prosess, og markedets illikviditet under nedgangstider kan etterlate långivere med nedvurdert sikkerhet. BeInCrypto rapporterte at likvidasjoner på tvers av DeFi-plattformer nådde $5,55 milliarder i april, noe som illustrerer potensielle risikoer når markedene surner.

Imidlertid har blokkjede sikkerhetsfirmaer som Fireblocks utviklet avanserte systemer for håndtering av sikkerhet for å redusere disse risikoene, og tilbyr overvåking av data i sanntid og flerlags sikkerhetsprotokoller for å sikre integriteten til lån.

Deltakelsen fra institusjonelle investorer, fintech-selskaper og til og med tradisjonelle banker i markedet for lån med Bitcoin som sikkerhet vil sannsynligvis tilby den nødvendige likviditeten og stabiliteten. CoinShares rapporterer at institusjonelle innganger i krypto-relaterte aktiva nådde over $ 436 millioner sist uke, noe som understreker hvordan institusjoner i økende grad ser på lån med Bitcoin som sikkerhet som levedyktige investeringsalternativer.

“Tradisjonelle banker vil spille en essensiell rolle i lån med Bitcoin som sikkerhet ved å tilby troverdighet, kapital og innovasjon. De vil drive industrien fremover ved å integrere desentraliserte modeller som reduserer kostnader og øker effektiviteten i utlån,” understreket Charles.

Les mer: Krypto-sikrede lån: En forklaring på hvordan de fungerer

I tillegg fortsetter adopsjonen av Bitcoin å vokse, spesielt i regioner som er dårlig betjent av tradisjonelle banker. Ifølge Chainalysis økte Bitcoin-adopsjonen i Afrika med over 1 200 % mellom 2020 og 2022, noe som signaliserer at lån med Bitcoin som sikkerhet kan bli et primært finansielt verktøy i disse regionene etter hvert som infrastrukturen forbedres.

Fremtidig suksess og hindringer

Selv om lån med Bitcoin som sikkerhet byr på mange muligheter, står industrien fortsatt overfor utfordringer. Uklare regulatoriske rammeverk, manglende infrastruktur og sikkerhetsbekymringer forblir betydelige hindringer.

Fireblocks og andre sikkerhetsplattformer jobber med å takle disse utfordringene ved å implementere sterkere protokoller for forvaltning og håndtering av sikkerhet. I tillegg mener Charles at fremtidige regulatoriske tiltak vil forbedre forbrukerbeskyttelse, øke legitimiteten og fremme adopsjon.

Til syvende og sist har lån med Bitcoin som sikkerhet potensial til å revolusjonere de tradisjonelle kredittmarkedene ved å tilby en mer fleksibel, sikker og desentralisert form for sikret utlån. Dette kan drive innovasjon og presse tradisjonelle banker til å adoptere desentraliserte modeller som reduserer kostnader og fremskynder låneprosesser.

Til tross for hindringene, kan adopsjonen av kreditt med Bitcoin som sikkerhet betydelig “utvide tilgangen til kreditt, diversifisere finansielle produkter og skape et mer effektivt globalt utlånssystem,” konkluderte Charles.