Bitcoins kurs hoppet over 12 % forrige uke til å nå $ 96 500, og overgikk gjennomsnittlig kjøpspris for “kortsiktige hvaler”—store innehavere som kjøpte Bitcoin i løpet av de siste seks månedene.

CryptoQuant-analytiker JA Maartunn fortalte BeInCrypto at disse hvalene har gjenvunnet sitt break-even-nivå på $ 90 890. Det betyr at de nå har fortjeneste og er mindre tilbøyelige til å selge, noe som gir stabilitet til markedet.

Kortsiktige Bitcoin-hvaler går i pluss igjen

Kortsiktige hvaler er lommebøker som har holdt Bitcoin i under seks måneder. Disse hvalene sitter nå med samlet fortjeneste ettersom BTC overgår deres gjennomsnittlige realiserte pris.

Historisk sett, når disse deltakerne går over i lønnsomhet, har de en tendens til å pause eller redusere salgspresset.

CryptoQuants Short/Long-Term Whale Realized Price-diagram viser den oransje linjen (kortsiktig hval kostnadsgrunnlag) stige mot den hvite markedspriskurven de siste ukene.

Det bekrefter at de fleste kortsiktige tradere ville oppnå gevinster hvis de solgte på dagens nivåer.

On-chain-data forsterker betydningen. Finansieringsrater på evigvarende swaps forblir dypt negative, noe som indikerer tunge short-posisjoner som kan bli utsatt for en potensiell klemme hvis kjøpene fortsetter.

I mellomtiden har langsiktige tradere jevnt og trutt gjenoppbygget sin akkumulering. Også nettverkets hash rate nådde en rekord på 1,04 ZH/s denne måneden.

Disse målingene signaliserer at minere og tålmodige investorer er sikre på å opprettholde rallyets bane.

Sesongmessige og makroøkonomiske dynamikker styrker utsiktene

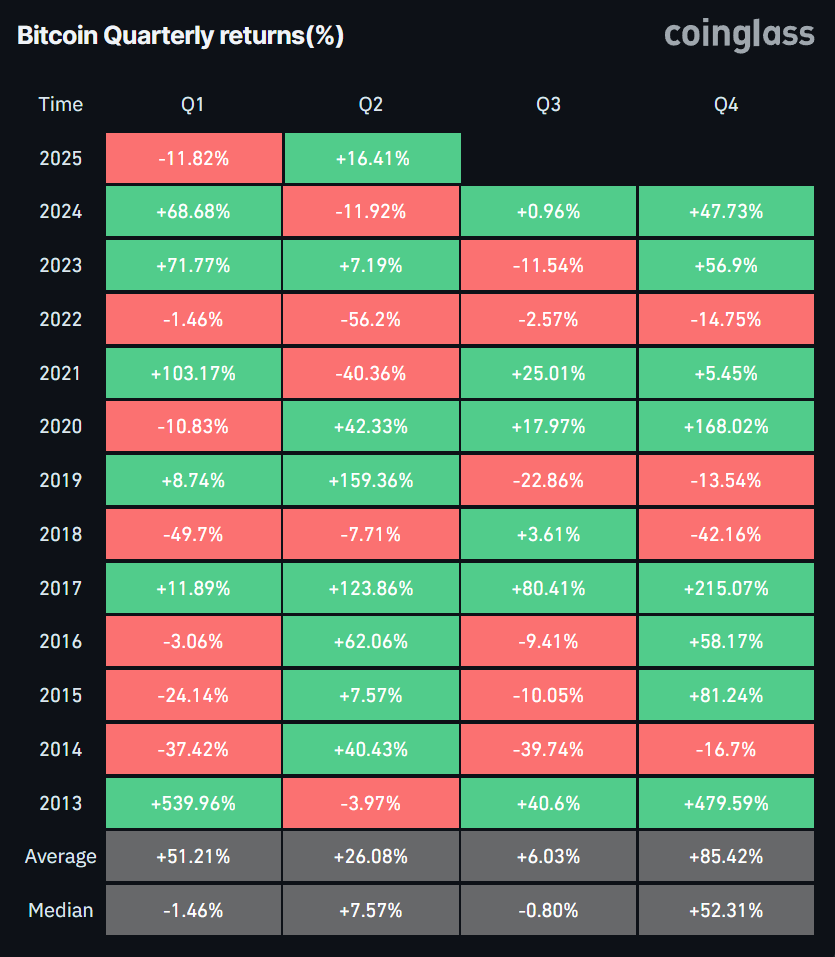

Sesongmessige trender kjøler ofte ned sommerens rally. Historisk sett har Bitcoin i gjennomsnitt økt med 26 % i Q2, men medianen har vært bare 7,6 % siden 2013. Skarpe fall—som 56,2 % nedgangen i Q2 2022—har forekommet.

Q3 er vanligvis svakere, med en gjennomsnittlig avkastning på 6 % og en litt negativ median. Når mai nærmer seg, forbereder mange seg på “sell in May”-effekten sett i aksjer, der S&P 500 har gitt bare 1,8 % avkastning fra mai til oktober siden 1950.

Makrofaktorer spiller også en rolle. USAs inflasjon har avtatt til 2,4 %, og markedene forventer nå rentekutt fra Fed senere i 2025.

En svakere dollar styrker risikable aktiva som Bitcoin. Spot Bitcoin ETF-er så $ 3 milliarder i netto innstrømninger i slutten av april, noe som viser sterk institusjonell etterspørsel.

Samlet sett underbygger hvalfortjenester, sunne on-chain-signaler og støttende makrotrender Bitcoins rally.

Likevel gjenstår sesongmessige motvinder og derivatubalanser. Tradere bør sette klare risikogrenser og følge med på finansieringsrater og økonomiske nyheter denne sommeren.