Forventningene om at den amerikanske sentralbanken (Fed) vil kutte rentene i september har økt nylig. Mens de fleste prognoser tolker dette som et positivt tegn for aksje- og kryptomarkedene, forteller historien en annen historie.

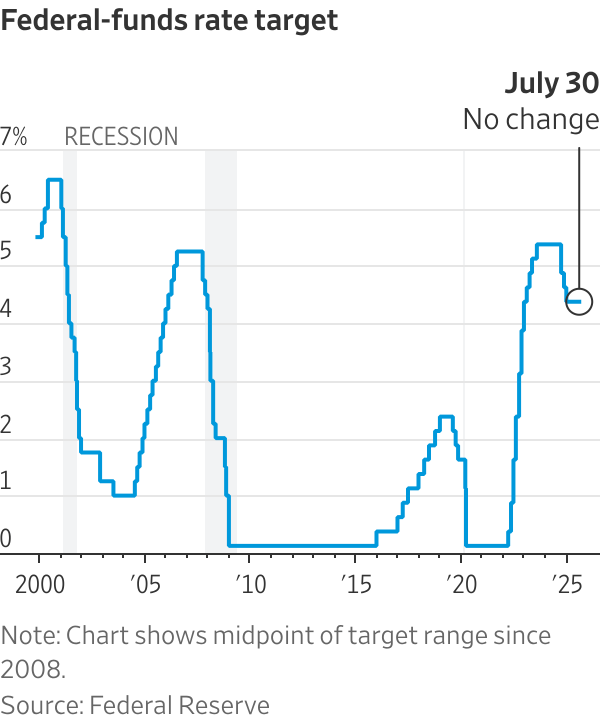

Historisk sett signaliserer Fed-rentekutt ofte begynnelsen på økonomiske resesjoner—en trend observert over flere tiår.

En Fed-rentekutt kan være et tegn på resesjon

En nylig rapport fra BeInCrypto avslørte at sannsynligheten for et Fed-rentekutt i september 2025 har steget over 90 %. Dette er tydeligvis det investorene håper på. Analytikere tror at denne optimistiske stemningen vil bidra til å opprettholde markedsmomentumet gjennom 2025.

Lavere renter reduserer vanligvis lånekostnadene. Dette oppmuntrer til mer investering i risikofylte aktiva som kryptovalutaer.

Imidlertid viser tidligere data at store rentekuttsykluser skjer rett før eller under økonomiske resesjoner.

Fed-data indikerer at store resesjoner i 2001, 2008 og 2020 alle begynte med rentekutt.

Dette historiske mønsteret motsier investorforventningene og har fått mange private investorer til å stille spørsmål ved begrunnelsen.

“Hvis rentekutt angivelig øker utlån, hvorfor dukker de grå stolpene (resesjoner) opp etter at Fed kutter rentene?” spurte investor John Smith på X.

John Smiths spørsmål virker gyldig, spesielt når man vurderer den nylige ytelsen til teknologiselskaper, som speiler dot-com-bobleperioden.

“Teknologiselskaper overgår S&P 500 med den største marginen siden toppen av Dot Com-boblen,” kommenterte markedsdataleverandøren Barchart .

Guilherme Tavares, administrerende direktør i i3 Invest, ser også S&P 500s overoppheting som drevet av AI-hype. Han uttrykte bekymring for investorer som planlegger å kjøpe og holde på lang sikt.

Fed-rentekutt er kanskje ikke gode nyheter for krypto

Ekspertuttalelser hjelper med å svare på John Smiths tidligere spørsmål.

Feds skifte mot å lette pengepolitikken—ofte kalt en “Fed pivot”—kan utløse kortsiktige bullish reaksjoner i aksjer og krypto ved å senke rentene og oppmuntre til risikotaking.

Men hvis historien er en pålitelig veileder, kan dette politiske skiftet bare være en reaksjon på eksisterende resesjonssignaler. I en nylig rapport forklarte Henrik Zeberg, sjefmakroøkonom ved Swissblock, den nåværende situasjonen.

Zeberg uttalte at Swissblocks Business Cycle Model hadde advart om en kommende resesjon siden slutten av 2024.

Han hevdet at de nåværende sprekkene i arbeidsmarkedet bekrefter den advarselen.

“Denne forverringen i arbeidsdata er ikke bare en en-måneds anomali; det er et tegn på at den økonomiske tidevannet begynner å snu—et som investorer ignorerer på egen risiko,” sa Zeberg.

Enkelt sagt betyr ikke et Fed-rentekutt at Fed prøver å forhindre en økonomisk nedgang. Det betyr at de reagerer på en som allerede er i gang.

Lavere renter gjenoppliver ikke automatisk utlån. Hvis bedrifter er ustabile eller forbrukere har mistet jobber, vil de ikke låne—selv om penger er billige.

Den nåværende entusiasmen for et potensielt Fed-kutt kan bare skape en midlertidig oppsving. Mens S&P 500 og Bitcoin når nye høyder, advarer Zeberg om at dette kan være slutten av syklusens eufori. Han sammenligner det med et siste skudd av adrenalin for en aldrende okse.

“Dette er et tveegget sverd: mens en pivot kan forlenge risikoaktivaets oppgang litt lenger, ville det skje av feil grunner—nemlig fordi økonomien vakler. Ny likviditet kan blåse opp verdsettelsene enda mer inn i uholdbart territorium, og sette scenen for en enda mer dramatisk korreksjon senere,” la Zeberg til.

Til slutt ga Henrik Zeberg en skremmende prognose: den kommende markedsnedgangen kan bli historisk—potensielt det verste krakket siden 1930-tallet.