DeFi-området utvider seg, med flytende staking og restaking-protokoller som får stadig mer oppmerksomhet. Disse utviklingene lar brukere stake og gjenbruke aktiva flere ganger, noe som tilbyr potensialet for høyere avkastning. Men ettersom disse systemene blir mer komplekse, introduserer de også potensielle systemiske sårbarheter.

Prosjekter som EigenLayer presser grensene for maksimering av avkastning, men er disse avkastningene bærekraftige? Spørsmålet gjenstår om disse innovasjonene setter DeFi opp for varig suksess eller skaper den neste bølgen av risikoer.

Den voksende innflytelsen

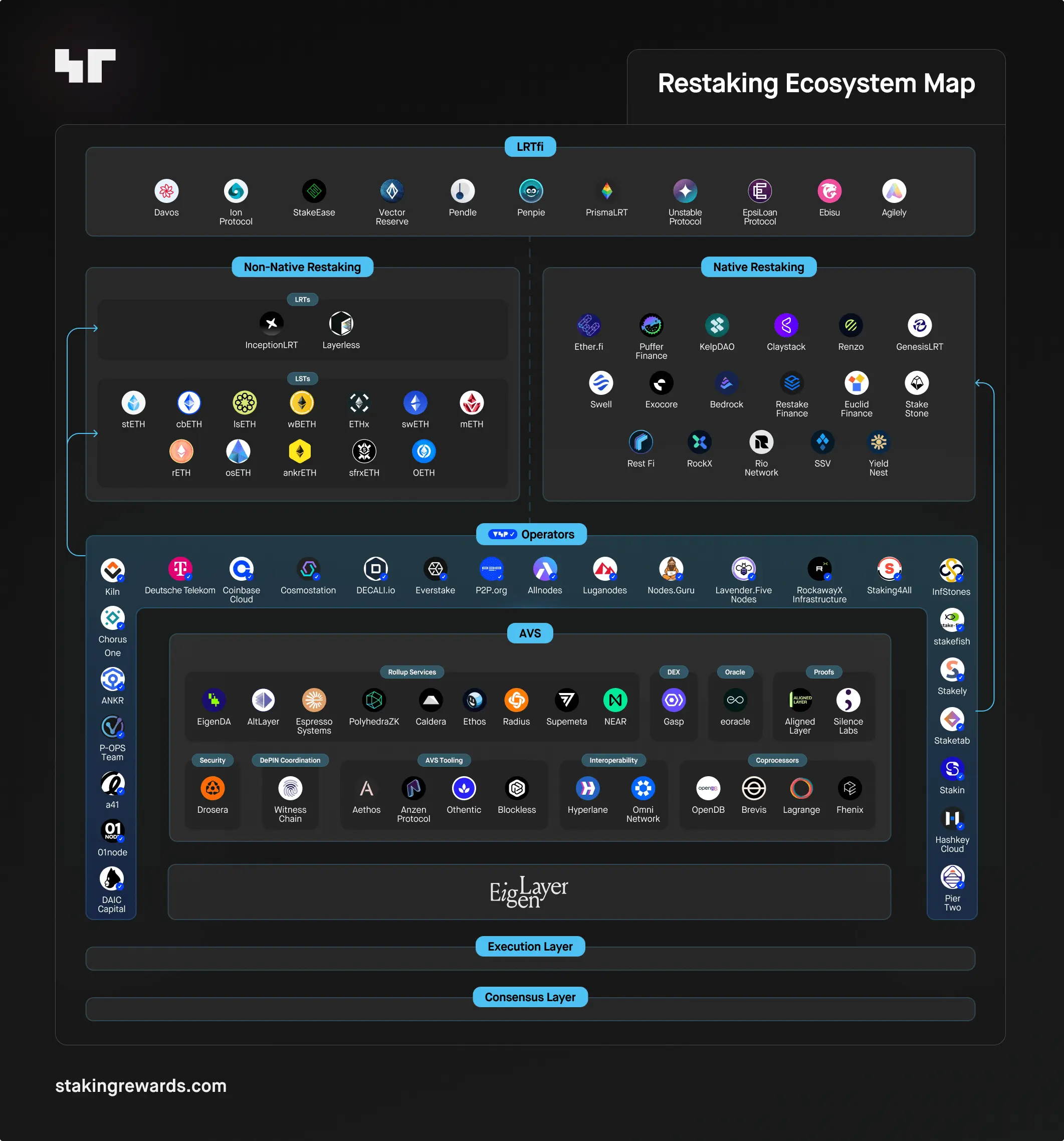

Restaking-protokoller, ledet av plattformer som EigenLayer, har blitt en stor kraft i sektoren for desentralisert finans (DeFi). Restaking refererer til prosessen der brukere tar aktiva som er staket på en protokoll, som Ethereums flytende staking-tokens (LST-er), og staker dem igjen på en annen plattform for å tjene ekstra avkastning.

Denne prosessen har låst opp betydelig inntjeningspotensial, noe som driver restakings økning. I 2024 så flytende restaking-tokens (LRT-er) en enorm vekst på 4900 % i Total Value Locked (TVL), og overgikk $ 15 milliarder fra bare $ 280 millioner tidlig i 2024.

“Presset for høyere avkastning er nøkkelen til å holde staking attraktivt, spesielt ettersom det totale beløpet av ETH staket på Beacon Chain vokser og den gjennomsnittlige APY (årlig prosentavkastning) synker. Dette er en av hovedgrunnene til at DeFi og restaking-protokoller har blitt så godt mottatt,” fortalte Alon Muroch, administrerende direktør og grunnlegger av SSV.Labs, til BeInCrypto i et eksklusivt intervju.

Les mer: Ethereum Restaking: Hva er det og hvordan fungerer det?

Restaking-protokoller tilbyr brukere muligheter til å maksimere avkastningen på sine stakede aktiva uten å måtte ofre likviditet. Men ettersom restaking skalerer, dukker bekymringer om likviditet og sikkerhetsrisikoer opp.

“Hvert ekstra lag i restaking øker både risiko og belønning, noe som gjør det til et valg brukerne må ta basert på sin risikotoleranse. Selv om det introduserer flere potensielle feilpunkter, åpner det også opp muligheter for betydelig større avkastning. Til syvende og sist har brukeren friheten til å bestemme nivået av eksponering de er komfortable med,” la Muroch til.

Balansering av løftet og farene ved restaking

Selv om evnen til å gjenbruke stakede aktiva har blitt feiret som en innovasjon, introduserer det samtidig nye lag av eksponering. I bunn og grunn innebærer restaking å utnytte stakede aktiva på tvers av forskjellige protokoller, noe som kan virke tiltalende for optimalisering av avkastning, men det skaper systemiske sårbarheter.

Muroch identifiserte flere hovedproblemer knyttet til restaking:

- Smartkontraktssårbarheter. Kompleksiteten i restaking-mekanismene øker potensialet for feil og utnyttelser i smartkontraktene som styrer disse protokollene. Brukere kan miste midler hvis en kontrakt blir kompromittert.

- Kompleksitet og mangel på forståelse. Ettersom restaking-strategiene blir mer komplekse, er det en risiko for at brukerne ikke fullt ut forstår risikoene de påtar seg. Noen aktivt validerte tjenester (AVS-er) har høyere risiko enn andre på grunn av mer/komplekse slashing-kriterier for forskjellige AVS-er.

- Slashing-risikoer. Hvis en validator blir funnet skyldig i ondsinnet oppførsel, kan en del av deres restakede ETH bli slått. Denne risikoen forsterkes fordi nodoperatører er underlagt slashing-betingelser for både Ethereum-baselaget og eventuelle tilleggs-AVS-er.

I tillegg har den finansielle arkitekturen bak restaking etterlatt DeFi utsatt for potensielle likviditetsdreneringer. For eksempel tillater EigenLayers nåværende restaking-system brukere å restake flytende staking-tokens (LST-er) flere ganger, noe som forsterker likviditetsutfordringene. Disse risikoene var tydelige i Ankr-utnyttelsen, hvor en hacker mintet 6 kvadrillioner falske aBNBc-tokens, noe som førte til et prisfall på flytende staking-derivater på tvers av ulike protokoller.

De uklare regulatoriske rammeverkene legger til kompleksiteten i restaking. Muroch advarer om at regulatorer sannsynligvis vil ta en forsiktig tilnærming til restaking, da de ser det som distinkt fra tradisjonell staking på grunn av de tilleggsrisikoene og kompleksiteten. De kan pålegge strengere reguleringer for å beskytte investorer og sikre stabiliteten i det finansielle økosystemet ettersom disse protokollene får fotfeste.

Trusselen fra over-restaking

EigenLayer, en av de største restaking-protokollene, har samlet over $ 19 milliarder i TVL innen midten av 2024. Mens denne imponerende ekspansjonen demonstrerer markedets appetitt for høyere avkastning, reiser det spørsmål om bærekraften til disse protokollene.

Dominansen til EigenLayer utgjør også en unik trussel mot Ethereums generelle sikkerhet. Siden disse restaking-plattformene håndterer store mengder staket ETH, kan enhver større feil direkte påvirke Ethereums sikkerhetsmodell.

Eksperter, inkludert Ethereum-medgrunnlegger Vitalik Buterin, har uttrykt bekymringer om at hvis en restaking-protokoll feilet, kunne det føre til krav om en hard fork av Ethereum for å “angre” skaden, et utfall som truer nettverkets desentraliserte konsensus.

Les mer: Hvordan delta i en EigenLayer Airdrop: En trinn-for-trinn-guide

Muroch, derimot, bagatelliserte alvoret i situasjonen og beskrev den som “teoretisk dårlig, men praktisk ganske usannsynlig.”

“Hvis en betydelig mengde Ether er låst i EigenLayer og en stor operatør lider av en alvorlig slashing-hendelse, kan det føre til en kaskade av slashing-skader. I et verst tenkelig scenario, kan dette kompromittere den utvidede sikkerheten til Ethereum-nettverket. Det ville imidlertid kreve at den slashede operatøren ikke løser problemet over lang tid for at Ethereums sikkerhet skal bli truet,” forklarte han.

Han fremhevet også en viktig fordel ved å påpeke at restaking øker kostnadene for korrupsjon for potensielle angripere. Denne endringen styrker sikkerheten ved å fokusere ikke bare på individuelle protokoller, men på den totale summen av alle stakede aktiva.

Skjulte farer ved avkastningsoptimalisering

Jakten på høyere avkastning har ført til at stakere tar i bruk stadig mer komplekse strategier, noe som medfører både finansielle og tekniske risikoer. Finansielt oppmuntrer restaking-protokoller brukere til å stake sine aktiva på tvers av flere plattformer, noe som binder opp mer kapital i sammenkoblede systemer. Dette øker de systemiske finansielle risikoene, ettersom sårbarheter i én protokoll kan utløse bredere konsekvenser over hele økosystemet.

Muroch advarer om at restaking fortsatt er et relativt nytt konsept, noe som gjør det vanskelig å forutsi dets langsiktige effekter. Potensialet for uforutsette problemer, spesielt i volatile markeder, legger til usikkerhet om fremtiden for disse strategiene.

“Staking-belønninger har bare nylig blitt introdusert, noe som betyr at det vil ta litt tid å fullt ut forstå deres langsiktige effekter. Som alltid er det ‘ukjente ukjente’ som kan oppstå. I fremtiden, hvis verdien av restakede aktiva skulle falle kraftig, kan den tunge avhengigheten av rehypothecation og komplekse finansielle derivater utløse en likviditetskrise,” sa han.

Dette ville sannsynligvis føre til at brukere likviderer sine posisjoner en masse, noe som forverrer markedsvolatiliteten. I et slikt tilfelle kan tilliten til de underliggende protokollene erodere ytterligere, potensielt forårsake omfattende destabilisering i DeFi-rommet.

“På dette tidspunktet er det virkelig spekulativt. Ser man tilbake på fortiden i DeFi, å prøve å melke avkastninger så hardt som mulig, pleier å ende dårlig,” advarte Muroch.

Til syvende og sist avhenger suksessen til restaking-protokoller av deres evne til å balansere maksimering av avkastninger med håndtering av de iboende finansielle og tekniske risikoene de introduserer. Ettersom disse systemene modnes, begynner sektoren å diversifisere. Nye konkurrenter lanserer sine egne restaking-løsninger, noe som kan bidra til å desentralisere risiko som for øyeblikket er konsentrert i plattformer som EigenLayer.

Dette skiftet kan redusere de systemiske sårbarhetene knyttet til én dominerende protokoll, noe som fører til et mer stabilt og motstandsdyktig DeFi-økosystem over tid.

“Ettersom spenningen avtar, vil bærekraften til disse protokollene bli testet, og deres sanne verdi må vurderes i et mer stabilt markedsmiljø. Denne overgangen kan avsløre om innovasjonene er robuste eller bare spekulative trender,” konkluderte Muroch.