Michael Saylor har bygget et rykte for å omskrive den bedriftsmessige håndboken. Det som begynte som MicroStrategy, et beskjedent programvareselskap, har blitt til Strategy, verdens største Bitcoin (BTC) treasury.

Men med 8,2 milliarder dollar i gjeld, 735 millioner dollar i ny utvanning, og en voksende portefølje av eksotiske finansielle produkter, advarer kritikere om at Saylor styrer selskapet inn i ukjent, høyrisiko territorium.

Gjeld, utvanning og Bitcoin-eksponering setter strategi i søkelyset

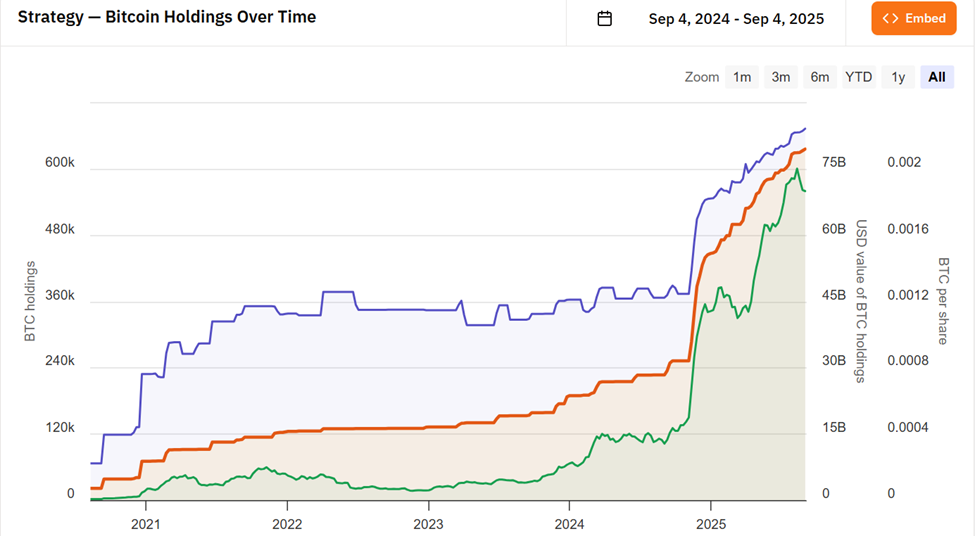

De siste tre årene har Strategy gradvis forlatt sin opprinnelige identitet. Investorer verdsetter ikke lenger selskapet basert på diskonterte kontantstrømmer, men nesten utelukkende på dets 636 505 BTC-reserver og Saylors evne til å tjene penger.

Den administrerende lederen har vært åpen om sitt oppdrag, å bygge ut rentekurven for Bitcoin-kreditt gjennom nye verdipapirer som STRK, STRF, STRD og STRC.

Denne posisjoneringen gjør Strategy mindre til et tradisjonelt selskap og mer til en belånt Bitcoin-bank. Hver gjeldsutstedelse, aksjesalg og strukturert produkt er designet for å akkumulere mer BTC, og forsterker både oppside- og nedsideeksponering.

Imidlertid reflekterer den siste kontroversen dette skiftet. Den 31. juli lovet ledere å ikke utvanne MSTR-aksjer mellom en 1–2,5x multiplikator av netto aktivaverdi (mNAV). Den sikkerhetsmekanismen ble stille fjernet innen 18. august.

Siden da har selskapet solgt aksjer for 735,2 millioner dollar innenfor det området, noe som har utløst anklager om dårlig tro.

“Saylor trakk teppet… Dette handlet aldri om Bitcoin; det handler om at Saylor tjener penger,” skrev WhaleWire CEO Jacob King på X.

Andre ser på flyttingen som en klassisk Wall Street-manøver for å bevare ledelsesfleksibilitet på bekostning av aksjonærenes tillit.

Åpenhet blir til sårbarhet med systemisk risiko under utvikling

For å øke uroen, avslørte blokkjedeanalyseselskapet Arkham nylig 97 % av Strategys Bitcoin-lommebøker, og koblet nesten 60 milliarder dollar i beholdninger til sporbare adresser.

Mens noen hyller det som bevis på reserver, advarer andre om at det eksponerer Strategy som et enkelt feilpunkt i Bitcoin-økosystemet.

“Hvis de noen gang flytter den BTC fra lommebøkene, forvent et markedsfall,” skrev en erfaren trader.

Avsløringene har også økt bekymringer om operasjonell sikkerhet, med noen som advarer om at Saylor selv kan bli et mål midt i økende kryptorelaterte forbrytelser.

Kombinasjonen av gjeld, utvanning og åpenhet etterlater Strategy i en skjør posisjon. Selskapet risikerer å forsterke hver markedsbevegelse ved å knytte aksjonærverdi til Bitcoins volatilitet.

En plutselig BTC-nedgang kan belaste gjeldsforpliktelser, senke MSTRs aksje, og gi gjenklang i fond som holder det som en bestanddel.

Forkjempere hevder at Saylor spiller et langt spill, ved å konvertere fiat-forpliktelser til Bitcoin-dominans. Imidlertid ser kritikere styringsrisikoer som farlige konsentrasjoner av makt.

“Den oppdaterte MSTR Equity Guidance… kan potensielt skade selskapet ved å utvanne aksjonærverdi, svekke investorens tillit, legge press nedover på aksjekursen, og øke finansiell risiko på grunn av avhengighet av Bitcoins volatilitet,” observerte en bruker .

Mens Michael Saylor forblir urokkelig, er Strategys egenkapitalbase strukket, gjeldsbyrden er tung, og lommebøkene er eksponert.

Basert på dette, kan selskapets skjebne i økende grad være sammenflettet med stabiliteten i kryptomarkedet selv.

Enten det ses som visjonært eller hensynsløst, kan Michael Saylors eksperiment gjøre ett selskap til en potensiell systemisk risiko for Bitcoin.