MicroStrategy (MSTR) er i sentrum av en heftig debatt, da Peter Schiff kaller selskapets forretningsmodell for bedrageri. Schiff advarer om at MSTRs avhengighet av høyrentepreferanseaksjer og inntektsorienterte fond er uholdbar, og han spår at selskapet til slutt kan gå konkurs.

Likevel argumenterer analytikere og tradere for at MSTRs strategi fortsatt kan tilby en unik gearet eksponering mot Bitcoin, noe som skaper splittelse i markedsstemningen.

Schiff kaller MSTR for «svindel» men analytikere hevder det kan overgå Bitcoin

Ifølge Schiff kan MicroStrategys preferanseaksjefinansieringsmodell utløse en “dødsspiral”, med gulltilhengeren som betegner selskapets hele forretningsmodell som svindel.

Schiffs oppfatning stammer fra bekymringer over MicroStrategys forretningsmodell, som er avhengig av inntektsorienterte fond som kjøper deres “høyrente” preferanseaksjer. Ifølge Schiff kan det hende at de publiserte avkastningene aldri faktisk blir utbetalt.

“Når fondsforvaltere innser dette, vil de kvitte seg med preferansene, og MSTR vil ikke kunne utstede flere, noe som setter i gang en dødsspiral,” noterte han.

MicroStrategy sluttet å utstede nye konvertible obligasjoner i februar 2025, og skiftet i stedet til å tilby preferanseaksjer (STR-serien), som startet i september 2025.

Disse preferanseaksjene har betydelig høyere renter, noe som antyder at investorer nå krever sterkere insentiver i møte med strammere markedsforhold.

Schiffs bredere argument fremhever de strukturelle risikoene som ligger i selskapets tilnærming. Hans kontrovers er at selv om Bitcoin stiger, kan MSTRs gjeldsfinansierte modell mislykkes, noe som setter selskapet i fare for insolvens.

Kryptotradere KillaXBT fremhevet et potensielt Black Swan-scenario. Ifølge analytikeren kan et fall på 50–60 % i BTC føre til strammere lånevilkår, krav om sikkerhetsstillelse og tvangssalg av Bitcoin, spesielt hvis likviditeten tørker opp.

Han sammenlignet MicroStrategy med et korthus bygget på Bitcoin, og bemerket at gearing forsterker både gevinster og tap, og en større markedskorreksjon kan belaste selskapets finansiering.

Analytikere forsvarer MSTRs leverage-modell

Til tross for advarslene ser noen investorer på MSTR som et gearet spill på Bitcoin som overgår standard ETF-er (børshandlede fond). Adam Livingstone argumenterte for at MSTR kombinerer 1:1 Bitcoin-eksponering med årlige økninger i BTC per aksje, en form for konveksitet som gir sammensatt avkastning uten risiko for likvidering.

Han illustrerte et hypotetisk eksempel over et tiår: $100 000 i IBIT kan vokse til $1,38 millioner, mens den samme investeringen i MSTR kan nå $3,56 millioner. Dette tilsvarer en 158 % meravkastning.

En annen populær bruker på X (Twitter), Rohan Hirani, la til at MSTRs premie eksisterer fordi investorer kjøper et ledelsesteam med global tilgang til kapital, som er i stand til å anskaffe ytterligere BTC effektivt. Dette i motsetning til å bare kjøpe Bitcoin.

Han understreket at MSTRs preferanseaksjer i 2025 representerer en dreining mot mer bærekraftig finansiering, som balanserer gjennomføringsrisiko og langsiktig oppside.

Finansieringsmomentum og markedsdynamikk

MicroStrategy har gradvis skiftet fra konvertible obligasjoner til høyrente preferanseaksjer (STR-serien) siden september 2025, som gjenspeiler forsiktig investorrekkverk i møte med strammere markeder.

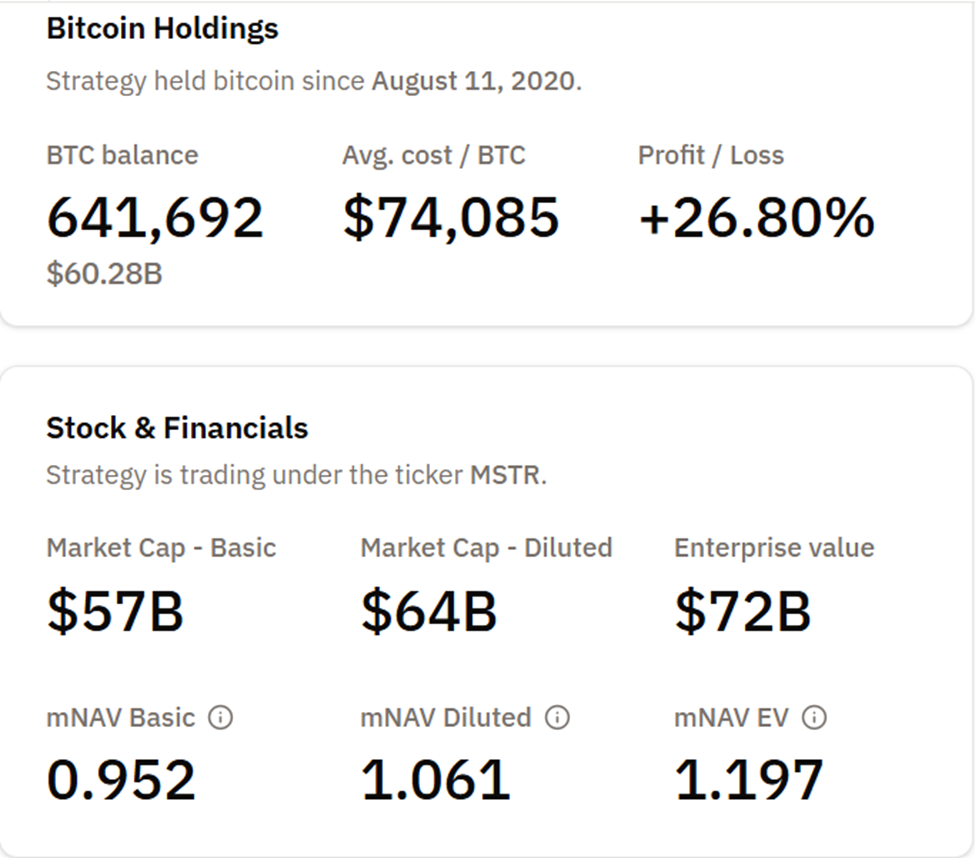

I skrivende stund har selskapet 641 692 BTC til en gjennomsnittskostnad på $74 085 per mynt, og beholder omtrent 26 % urealisert gevinst selv om BTC faller kraftig.

Analytikere bemerker at MSTR fungerer som en de facto gearet Bitcoin ETF, hvor aksjeverdien er sterkt avhengig av både Bitcoin priser og vellykket finansiering.

Til tross for midlertidige tilbakeslag, som tapet av MSTR Bitcoin-premien forrige uke, fremhever investorer selskapets strategiske posisjonering i digitale kredittmarkeder som en driver for langsiktig verdi. MSTRs modell, selv om den er risikabel, gir dobbel eksponering:

- Bitcoin kurs oppgang, og

- Inkrementell BTC per aksje.

MicroStrategys hybridstrategi må takle volatilitet, opprettholde finansieringsmomentum og fortsette å overgå Bitcoin eksponering for å dempe skeptiske bekymringer. Likevel forblir selskapet et bemerkelsesverdig eksempel på en bedrifts Bitcoin-strategi, som balanserer mellom gearede muligheter og systemisk risiko.