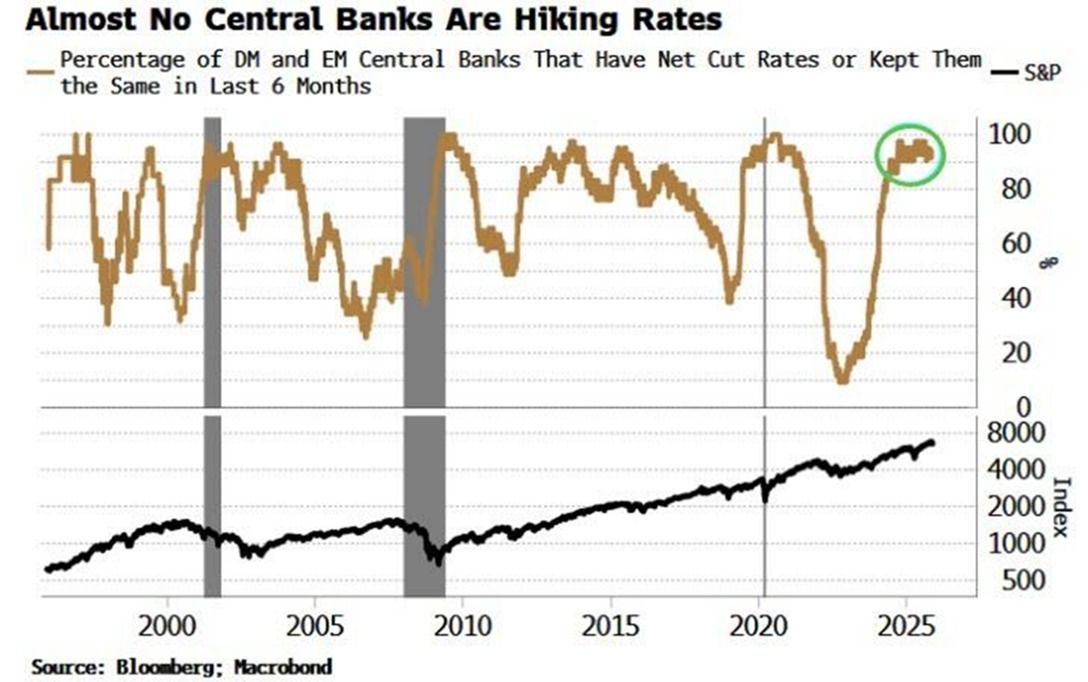

Mer enn 90 % av verdens sentralbanker har kuttet rentene eller holdt dem stabile i 12 måneder på rad, et mønster sjelden sett de siste 35 årene. Denne lettelsessyklusen har resultert i 316 rentekutt over to år, og overgår til og med de 313 som ble sett under finanskrisen 2008–2010.

Til tross for denne globale utvidelsen av likviditet, har Bitcoin frakoblet seg fra veksten i pengemengden siden midten av 2025. Denne trenden reiser spørsmål om når den ledende kryptovalutaen vil reagere på innstrømningen av kapital.

Enestående pengepolitisk lettelse siden pandemien

Global pengepolitikk har gått inn i sin mest aggressive lettelsesfase siden COVID-19-pandemien, basert på data fra The Kobeissi Letter. Færre enn 10 % av sentralbankene har økt rentene, med de fleste kutt eller opprettholdelse av politikk. Denne trenden har vedvart i et år, og markerer en sjelden global pengepolitisk vending.

Omfanget av denne lettelsen er klart når man ser på kumulative rentekutt. Fra 2023 til tidlig i 2025 har sentralbanker i både utviklede og fremvoksende markeder kuttet rentene 316 ganger – og overgår dermed de 313 kuttene mellom 2008 og 2010, da det globale finanssystemet var under alvorlig press.

Historisk sett har koordinert pengepolitisk lettelse gått forut for betydelige økninger i aktivapriser, spesielt i risikovillige aktiva som aksjer og kryptovalutaer. Likevel har Bitcoins respons på denne likviditetsbølgen vært mye mer dempet enn i tidligere sykluser. Mens tidligere forskning fant en 0,94 korrelasjon mellom Bitcoin’s pris og den globale M2 pengemengden (fra mai 2013 til juli 2024), ser denne forbindelsen ut til å være midlertidig svekket nå.

Denne frakoblingen reiser spørsmål om timing og markedsdrivere. Analytikere observerer at Bitcoin ofte halter etter globale likviditetsøkninger med 60 til 70 dager. Hvis dette historiske mønsteret vedvarer, kan den pågående pengepolitiske utvidelsen forsinke en Bitcoin-oppgang til slutten av 2025 eller 2026.

Økonomisk sjokkscenario 2026

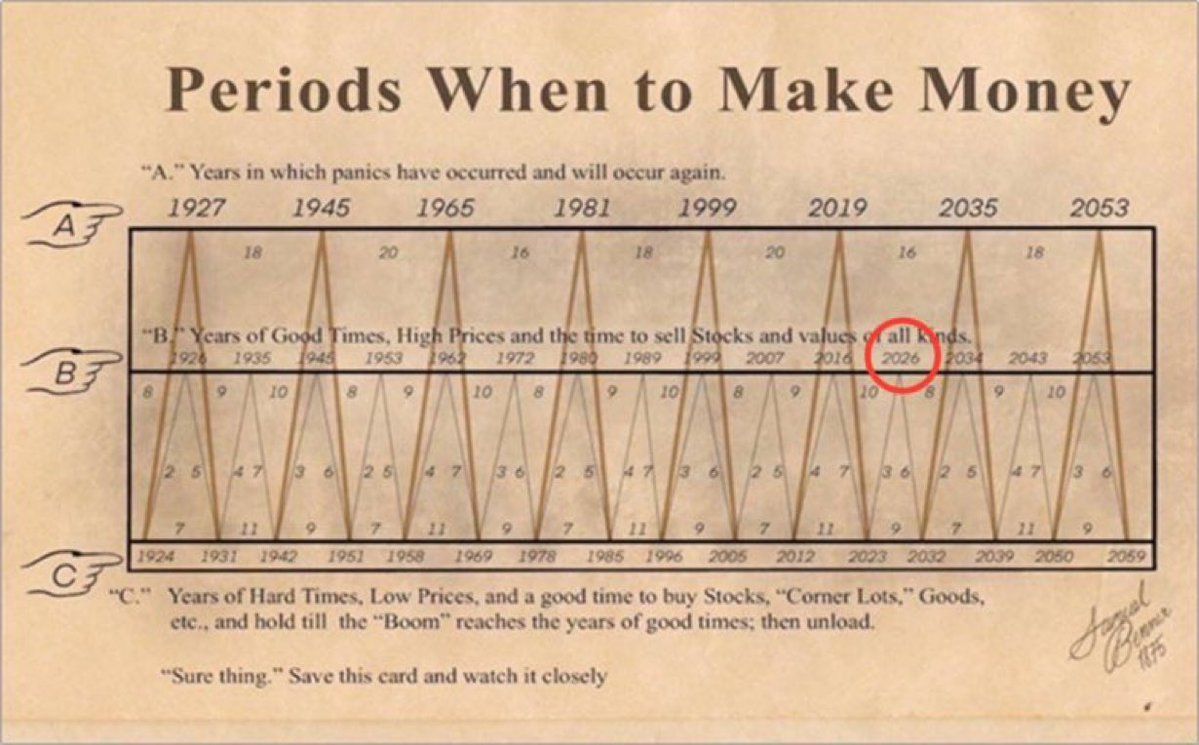

Markedsovervåkere skisserer et mulig scenario som utfolder seg gjennom 2028, med 2026 som et vendepunkt. Dette samsvarer med de historiske syklusene beskrevet av Benner-syklusen, en markeds-tidmodell fra 1800-tallet som overraskende har forutsagt mange finansielle vendepunkter.

I følge markedsanalytiker NoLimitGains er det flere globale stresspunkter som konvergerer mot 2026. Feillinjer inkluderer USAs Treasury finansieringsproblemer, Japans yen carry-trade risiko, og Kinas tunge kredittbelastning. Forstyrrelser i noen av disse ville skape globale sjokk, men samtidige problemer kunne drive en systemisk krise.

Fase én defineres av et Treasury finansieringssjokk som muligens utløses av svake amerikanske obligasjonsauksjoner. USA står overfor rekordhøy utstedelse av gjeld i 2026 etter hvert som underskuddene vokser og utenlandsk etterspørsel avtar. Svake auksjoner og svinnende indirekte bud minner om Storbritannias 2022-gjeldskrise. Dollaren stiger, likviditet forsvinner, Japan griper inn, yuan synker, kredittspreader øker, risikovillige aktiva selges, etc.

Fase to følger med at sentralbankene handler gjennom likviditetsinjeksjoner, swap-linjer og tilbakekjøp av statsobligasjoner. Denne statlige responsen ville injisere kapital, og legge grunnlaget for inflasjonsbølgen mange analytikere forventer for 2026 til 2028. I løpet av denne fasen skal reelle avkastninger kollapse, gull og sølv kan stige, Bitcoin kan oppleve oppgang, og råvarer kan stige når dollaren når et toppunkt.

MOVE-indeksen, som sporer volatilitet i obligasjonsmarkedet, stiger allerede. Når MOVE, USD/JPY, den kinesiske yuanen og 10-års amerikanske statsobligasjonsrenter beveger seg i samme retning, ser analytikere det som et varselsignal om at en betydelig hendelse kan inntreffe innen en til tre måneder.

Bitcoins forsinkelse gir en potensiell mulighet

Bitcoins nylige ytelser fremhever dens uvanlige frakobling fra global likviditetsutvidelse i midten av 2025. Til tross for at sentralbankene øker pengemengden, har kryptovalutaen handlet sidelengs, til skuffelse for dem som forventet en umiddelbar oppgang.

En optimistisk oppfatning er at denne forsinkelsen gir en kjøpsmulighet mens Bitcoin forblir undervurdert i forhold til global likviditet. Historisk sett har Bitcoin ofte steget 60-70 dager etter store økninger i global M2 pengemengde.

Noen analytikere tror deltakerne venter på mer klarhet om inflasjon og sentralbankpolitikk. Andre nevner uløste problemer, som regulatoriske utviklinger, institusjonell aktivitet og sterk teknisk motstand, som kan holde tilbake prisen.