Silver har fått en brutal, men fascinerende start på 2026. Etter å ha steget til en ny topp på nær $ 121 den 29. januar, krasjet metallet nesten 47 % til 6. februar. Siden den gang har sølv gjennomført en utrettelig oppgang på 32 % og omsettes nær $ 84 den 20. februar.

Med markedene stengt den 21. og 22., er spørsmålet inn mot mars tydelig: Er denne oppgangen reell, eller venter mer smerte? Tekniske indikatorer og posisjoneringsdata gir et nyansert bilde. Konsolidering er sannsynlig før neste avgjørende bevegelser, men bevisene peker i bullish retning.

Cup-formasjon, skjult bearish divergens og tegn til konsolidering

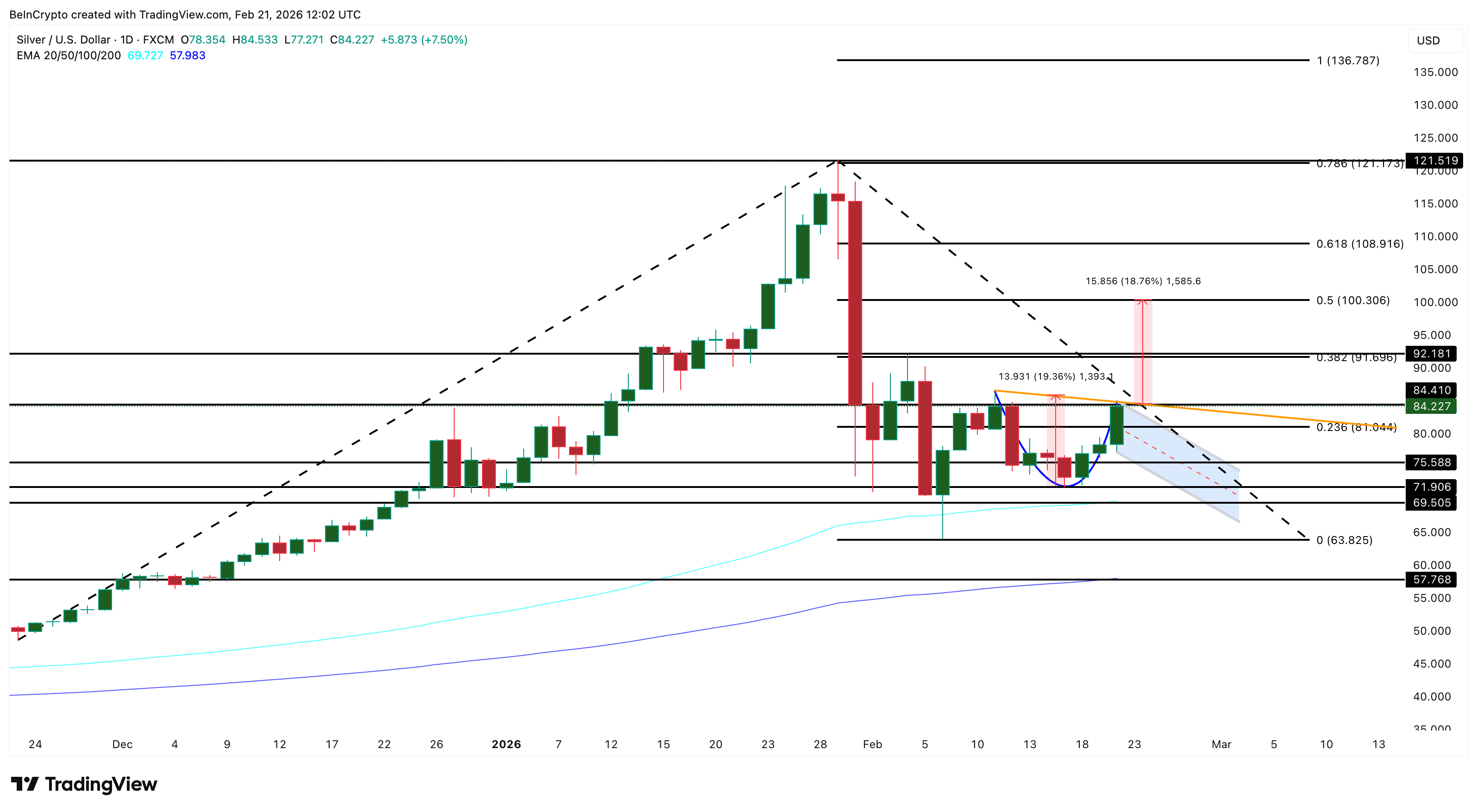

XAG/USD-dagsdiagrammet viser et utviklende cup-mønster, med impulsbølgen som stammer fra 21. november 2025 og topper på $ 121 den 29. januar, før den faller tilbake til $ 63,85 den 6. februar. Den nylige prisoppgangen mot $ 84 nærmer seg nå halslinjen i denne formasjonen.

Mellom 4. og 20. februar dannes det et lavere topp-mønster i sølv. Men relative strength index (RSI), en momentumindikator, danner i samme periode en høyere topp: en skjult bearish RSI-divergens.

Dette signaliserer at til tross for åpenbar styrke i RSI, favoriserer prisutviklingen konsolidering før en avgjørende bevegelse. Dette mønsteret holder seg så lenge neste lys forblir under $ 92 (forrige topp) og RSI fortsetter å stige.

Smart money satser også på konsolidering.

Hvis dagens konsolidering utvikler seg til et håndtak, må det fortsatt holde seg over $ 75 for å bevare den bullish strukturen.

Cup-and-handle-mønsteret får økt gyldighet ved et tydelig daglig close over $ 84. Likevel forventes noe konsolidering først – og støtteindikatorene forklarer hvorfor en pause her er sunt og ikke bekymringsfullt.

Minere leder, sølvfutures henger etter: Den fysiske-papir-divergensen

Global X Silver Miners ETF (SIL), som handles over $ 107, gir tidlig validering av det bullish scenariet. SIL toppet på $ 119 den 26. januar – tre dager før sølv spot toppet 29. januar. At minere leder på vei opp og holder seg relativt sterke under oppgangen er et klassisk bullish ledende signal.

Gruveselskapene har direkte oversikt over industrielle ordre og produksjonsetterspørsel, og deres motstandsdyktighet tyder på at de fundamentale forholdene fortsatt er intakte til tross for januars nedslag. Når minere holder posisjonene sine mens metallet konsolideres, signaliserer det normalt at neste bevegelse er opp, ikke ned.

Koblingen mellom styrken i det fysiske markedet og nølingen i futuresmarkedet definerer dagens sølvlandskap.

COMEX silver futures (SI1!) handles rundt $ 82 – under spotprisen på $ 84. Denne backwardation (futures under spotpris) er sjelden og betydelig. Det betyr at kjøpere er villige til å betale en premie for fysisk sølv nå i stedet for å vente på fremtidig levering.

Markedet priser inn umiddelbarhet i spot, noe som signaliserer fysiske begrensninger i leveransekjeden.

Likevel har åpen interesse på SI1! falt jevnt siden 6. februar, selv om sølvprisen steg fra $ 63 til $ 82. En stigende pris mens åpen interesse faller, kjennetegner en short inndekning – tradere som var short etter krasjet kjøper seg inn igjen, og presser prisen oppover.

Dette er ikke ferske penger som kommer inn enda. Dette er etterslepet etter opprydningen i januar. Short inndekning har en naturlig grense, og når denne effekten er uttømt, trenger prisen nye kjøpere for å opprettholde momentumet.

Her er det sannsynlig at vi får en periode med konsolidering – drivstoffet fra short inndekning nærmer seg slutten, men den neste kjøpsbølgen har ennå ikke kommet, som forklart senere.

Dollardivergens, risiko med gullforhold og hedgefond på sidelinjen

Makro- og posisjonering lagene forklarer hvorfor konsolidering er sunt og ikke farlig.

US Dollar Index (DXY) ligger over 97, etter en jevn stigning siden 11. februar. Men siden 17. februar har sølv løsrevet seg og steget sammen med dollaren. Dette er et av de sterkeste signalene i dagens oppsett. Når sølv stiger til tross for dollar-motvind, skyldes det underliggende etterspørsel. Kjøpere vil ha sølv nå, uavhengig av hva dollaren gjør.

Gull-sølv-forholdet (XAUXAG) gir et ekstra lag med forsiktighet. Forholdet ligger nå på 60, og har vært fallende siden 17. februar, noe som betyr at sølv har prestert bedre enn gull.

Forholdet konsoliderer imidlertid innenfor et bullish flaggmønster. Et brudd over den øvre trendlinjen kan presse det mot 70 eller høyere.

Skjer dette, vil gullet igjen overta dominansen over sølv — og markedet vil rotere vekk fra sølvets risikopregede appell og tilbake til gull som en trygg havn.

Dette vil kunne bremse sølvets oppadgående momentum eller utløse en korreksjon. Så lenge flagget holder seg intakt uten å bryte oppover, kan sølv fortsette å prestere sterkere, men dette er en risiko å følge nøye i mars.

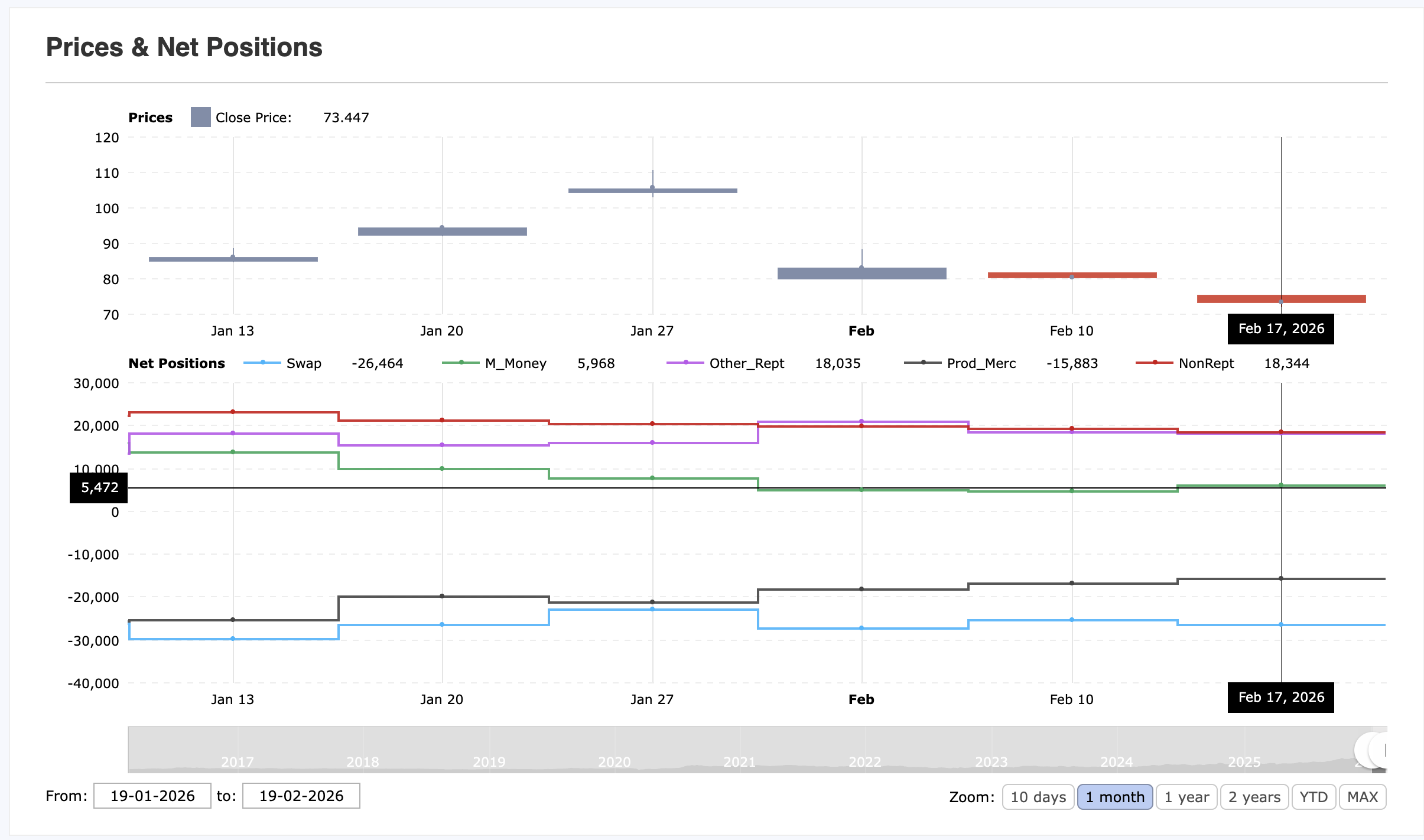

Utslagsfaktoren kommer fra COT-rapporten (Commitment of Traders) datert 17. februar. Såkalt Managed Money — hedgefond og Commodity Trading Advisors — har en netto long-posisjon på kun 5472 kontrakter. Under oppgangen til $ 121 lå hedgefondsposisjoneringen på et flertall av dette nivået.

Et så lavt nivå betyr at de spekulative tungvekterne fortsatt holder seg på sidelinjen, og venter på en bekreftet bunn før de allokerer kapital.

Dette er på samme tid det beste bullish signalet for mellomlang sikt og den tydeligste forklaringen på konsolideringen på kort sikt. Det er stor plass for ny institusjonell kjøpsinteresse når hedgefondene kommer tilbake. Men de må se en stabil bunn og et klart brudd — sannsynligvis over $ 92 — før de går inn.

Utsikter for mars 2026: Sølvprisnivåer å følge med på

Fire av syv nøkkelindikatorer heller mot bullish. Disse inkluderer at gruveselskapene leder an via SIL-styrke, bakoverasjon som bekrefter fysisk etterspørsels-press, avviket mellom dollar og sølv som viser reelt underliggende kjøpspress, samt hedgefond som knapt er posisjonert og har mye rom til å komme inn igjen.

Samtidig er det tre indikatorer som oppfordrer til forsiktighet. Disse er fallende åpen interesse på COMEX, skjult bearish divergens og gull-sølv-forholdets bullish flagg som truer med å rotere momentumet tilbake mot gull.

Den mest sannsynlige utviklingen for mars: sølv konsoliderer mellom $ 75 og $ 92 mens markedet bygger opp en base som gir Managed Money tillit til å komme tilbake.

En daglig avslutning over $ 84 bekrefter cup-and-handle-halslinjen. Om prisen presses over $ 91–$ 92 valideres et fullverdig brudd og åpner døren mot $ 100 — et psykologisk viktig nivå som trolig kan nås innen midten av mars.

Utvidede mål på $ 121 (en retest av all-time high) og $ 136 (full Fibonacci-forlengelse) blir realistiske dersom oppgangen holder seg gjennom mars, med økende åpen interesse som bekrefter institusjonell deltagelse.

Nedover er $ 75 grensen. En daglig avslutning under $ 75 bryter cup-strukturen og åpner for en ny test av $ 71. Taper man $ 71 ugyldiggjøres hele cup-formasjonen, og 100-dagers glidende gjennomsnitt på $ 69 eksponeres.

Under dette utgjør 200-dagers glidende gjennomsnitt på $ 57 et av de sterkeste strukturelle støttenivåene på chartet.

Det bearish scenariet får mer kraft dersom DXY stiger over 100. Eller dersom gull-sølv-forholdet bryter klart opp fra sitt bullish flaggmønster. Eller om kommende amerikanske makrotall styrker en høyere og lengre Fed-policy, noe som vil redusere forventningene om snarlige rentekutt.